하나증권/에너지화학/윤재성

글로벌 전통에너지/신재생에너지 및 각종 소재 산업에 대한 전반적인 뉴스와 분석을 다룹니다.

컴플라이언스를 감안해 종목에 대한 언급은 보고서만을 통해 공유할 예정이며, 보고서를 제외한 피드들은 산업에 대한 뉴스나 생각 정리만 담길 예정입니다.

수록된 내용은 신뢰성 있는 자료에 기반하나, 완전성을 보장할 수는 없으므로 투자자 자산의 판단과 책임 하에 최종결정 해야 합니다. 보고서는 투자결과에 법적 책임소재의 증빙자료로 사용될 수 없습니다.

컴플라이언스를 감안해 종목에 대한 언급은 보고서만을 통해 공유할 예정이며, 보고서를 제외한 피드들은 산업에 대한 뉴스나 생각 정리만 담길 예정입니다.

수록된 내용은 신뢰성 있는 자료에 기반하나, 완전성을 보장할 수는 없으므로 투자자 자산의 판단과 책임 하에 최종결정 해야 합니다. 보고서는 투자결과에 법적 책임소재의 증빙자료로 사용될 수 없습니다.

"하나증권/에너지화학/윤재성" 群组最新帖子

15.05.202522:36

15.05.202507:21

[트럼프의 사우디 방문, 석유는 언급되지 않았지만 모든 것이 석유 때문이었다] (5/15, Reuters 칼럼)

- 미중 관세 전쟁 돌입과 함께 사우디의 증산 가속화와 가격 전쟁이 이뤄졌는데, 이는 트럼프에게 힘을 실어 주려는 의도로 보인다

- 사우디의 증산 가속화로 미국 인플레

억제에 따른 경제안정화, 러-우 중재, 이란/베네수엘라 제재에 따른 공급부족 보완 등이 가능해졌다

- 회담에서 석유는 언급된 바 없지만, 사우디의 단기 증산으로 트럼프는 정치적 기반을 얻었고, 트럼프는 그 대가로 사우디의 vision 2030을 위한 정치적 자산을 돌려 주었다

- 트럼프의 중동 외교는 “검은 황금”이 전부 였을지도 모른다

Saudi price war looks like unspoken gift to Trump: Bousso - https://www.reuters.com/business/energy/saudi-price-war-looks-like-unspoken-gift-trump-bousso-2025-05-15/

- 미중 관세 전쟁 돌입과 함께 사우디의 증산 가속화와 가격 전쟁이 이뤄졌는데, 이는 트럼프에게 힘을 실어 주려는 의도로 보인다

- 사우디의 증산 가속화로 미국 인플레

억제에 따른 경제안정화, 러-우 중재, 이란/베네수엘라 제재에 따른 공급부족 보완 등이 가능해졌다

- 회담에서 석유는 언급된 바 없지만, 사우디의 단기 증산으로 트럼프는 정치적 기반을 얻었고, 트럼프는 그 대가로 사우디의 vision 2030을 위한 정치적 자산을 돌려 주었다

- 트럼프의 중동 외교는 “검은 황금”이 전부 였을지도 모른다

Saudi price war looks like unspoken gift to Trump: Bousso - https://www.reuters.com/business/energy/saudi-price-war-looks-like-unspoken-gift-trump-bousso-2025-05-15/

15.05.202501:48

* WoodMac에서도 제 의견과 일부 비슷한 내용을 이야기하네요. CERAWeek 2025 참관기를 통해 말씀드렸던 내용과 일부 유사합니다. 참고하세요.

Wood Mackenzie sees challenges meeting gas power demand over next 15 years(5/15, Reuters)

- Wood Mackenzie, 가스터빈 시장이 향후 15년간 제조 역량의 한계, 비용 상승, 재생에너지와의 경쟁 등으로 인해 강한 수요를 충족시키는 데 어려움을 겪을 수 있다고 밝혀

- 2025년부터 2040년까지 전 세계적으로 약 890GW의 신규 가스발전 프로젝트가 추가될 것으로 예상했으며, 이 가운데 미국과 중국이 전체 연간 추가 용량의 47%를 차지 Vs. 동남아, 인도, EU27 등 기타 지역이 나머지 53% 담당할 것으로 전망

- WoodMac은 단기적으로 다음과 같은 요인들이 신규 가스 발전소 건설의 제약 요인으로 작용할 수 있다고 분석

1) 제조 역량의 한계: WoodMac은 2025년 가스터빈 제조 설비 가동률이 약 90%에 이를 것으로 예상. 이에 따라 일부 미국 발전 사업자들은 2030년 이후에야 복합화력 발전소를 가동할 수 있을 것

2) 미국 내 자본비용 급등: 전력시장 가격이 신규 가스발전 비용을 하회

3) 아시아의 높은 수입가스 가격: 아시아 지역 내 전력 수요 증가하고 있음에도 불구하고, 가스 발전은 주로 피크 수요 대응 역할에 국한

4) 재생에너지 및 에너지 저장 시스템의 비용 하락

- 한편, 2030~2040년을 내다볼 때, 가스 발전의 미래를 좌우할 여러 핵심 과제가 존재. 특히 미국 내 데이터센터 수요가 실제로 실현될 것인지가 여전히 불확실. 최근 주요 기술기업들이 데이터센터 프로젝트를 취소하면서 기존 수요 예측에 대한 의문이 제기되고 있으며, 데이터센터 개발의 경제성 자체가 다양한 요인에 의해 도전을 받고 있어

- 가스터빈 제조 Capa 확장 여부 또한 중요한 쟁점. 현 시점에서는 2040년까지의 예상 설치 수요를 감당할 수 있을 정도의 Capa가 확보되어 있는 것으로 보이나, 제조사들은 과거의 시장 붕괴 경험을 의식해 장기적인 설비 확장에 대해 여전히 신중한 태도를 보이고 있어

- CCUS, 수소 혼합 연소 등 'Net-Zero 발전 기술'의 등장은 기회이자 동시에 도전 과제

- Midstream 인프라(연료 운송, 저장, 송배전 등)의 발전이 가스발전 성장의 핵심 요인이 될 것

- WoodMac의 에너지 전환 리서치 디렉터인 David Brown, “2030년까지 가스터빈 공급 시장의 타이트한 상태가 계속될 것이며, 2030년~2040년 사이에야 상황이 다소 완화될 것”

- 한편, EIA는 이달 초 2024년 미국 전력 소비량이 사상 최고치인 4,097억 kWh를 기록했고, 2025년에는 4,205억 kWh, 2026년에는 4,252억 kWh로 지속적인 수요 증가를 예상

https://www.reuters.com/sustainability/climate-energy/wood-mackenzie-sees-challenges-meeting-gas-power-demand-over-next-15-years-2025-05-14/

https://www.woodmac.com/press-releases/despite-surging-power-demand-gas-fired-power-faces-manufacturing-constraints-that-could-limit-near-term-growth/

Wood Mackenzie sees challenges meeting gas power demand over next 15 years(5/15, Reuters)

- Wood Mackenzie, 가스터빈 시장이 향후 15년간 제조 역량의 한계, 비용 상승, 재생에너지와의 경쟁 등으로 인해 강한 수요를 충족시키는 데 어려움을 겪을 수 있다고 밝혀

- 2025년부터 2040년까지 전 세계적으로 약 890GW의 신규 가스발전 프로젝트가 추가될 것으로 예상했으며, 이 가운데 미국과 중국이 전체 연간 추가 용량의 47%를 차지 Vs. 동남아, 인도, EU27 등 기타 지역이 나머지 53% 담당할 것으로 전망

- WoodMac은 단기적으로 다음과 같은 요인들이 신규 가스 발전소 건설의 제약 요인으로 작용할 수 있다고 분석

1) 제조 역량의 한계: WoodMac은 2025년 가스터빈 제조 설비 가동률이 약 90%에 이를 것으로 예상. 이에 따라 일부 미국 발전 사업자들은 2030년 이후에야 복합화력 발전소를 가동할 수 있을 것

2) 미국 내 자본비용 급등: 전력시장 가격이 신규 가스발전 비용을 하회

3) 아시아의 높은 수입가스 가격: 아시아 지역 내 전력 수요 증가하고 있음에도 불구하고, 가스 발전은 주로 피크 수요 대응 역할에 국한

4) 재생에너지 및 에너지 저장 시스템의 비용 하락

- 한편, 2030~2040년을 내다볼 때, 가스 발전의 미래를 좌우할 여러 핵심 과제가 존재. 특히 미국 내 데이터센터 수요가 실제로 실현될 것인지가 여전히 불확실. 최근 주요 기술기업들이 데이터센터 프로젝트를 취소하면서 기존 수요 예측에 대한 의문이 제기되고 있으며, 데이터센터 개발의 경제성 자체가 다양한 요인에 의해 도전을 받고 있어

- 가스터빈 제조 Capa 확장 여부 또한 중요한 쟁점. 현 시점에서는 2040년까지의 예상 설치 수요를 감당할 수 있을 정도의 Capa가 확보되어 있는 것으로 보이나, 제조사들은 과거의 시장 붕괴 경험을 의식해 장기적인 설비 확장에 대해 여전히 신중한 태도를 보이고 있어

- CCUS, 수소 혼합 연소 등 'Net-Zero 발전 기술'의 등장은 기회이자 동시에 도전 과제

- Midstream 인프라(연료 운송, 저장, 송배전 등)의 발전이 가스발전 성장의 핵심 요인이 될 것

- WoodMac의 에너지 전환 리서치 디렉터인 David Brown, “2030년까지 가스터빈 공급 시장의 타이트한 상태가 계속될 것이며, 2030년~2040년 사이에야 상황이 다소 완화될 것”

- 한편, EIA는 이달 초 2024년 미국 전력 소비량이 사상 최고치인 4,097억 kWh를 기록했고, 2025년에는 4,205억 kWh, 2026년에는 4,252억 kWh로 지속적인 수요 증가를 예상

https://www.reuters.com/sustainability/climate-energy/wood-mackenzie-sees-challenges-meeting-gas-power-demand-over-next-15-years-2025-05-14/

https://www.woodmac.com/press-releases/despite-surging-power-demand-gas-fired-power-faces-manufacturing-constraints-that-could-limit-near-term-growth/

15.05.202501:24

* 이번 IRA 세제개편안에서 탄소포집 45Q 세액공제가 유지된 것은 Occidental과 같은 주요 미국 에너지 업체들이 지속적인 투자의지를 표출하고 트럼프에 로비를 펼친 결과입니다.

** 아래는 지난 4/17일 Occidental의 DAC 스타트업 인수 뉴스 입니다.

[Occidental의 DAC 스타트업 Holocene 인수]

* 4/17일 Occidental은 DAC 스타트업 Helocene 인수를 발표. 거래금액은 미발표

** Holocene은 2024년 9월 Google과 10만톤의 탄소제거 크레딧 공급계약을 발표한 바 있으며, 해당 거래는 톤당 100$로 DAC 기반 거래 중 역대 최저가로 알려짐. 참고로, 해당 DAC 기술은 아미노산 기반

*** 현재 Occidnetal이 진행하고 있는 세계 최대의 DAC 설비인 STRATOS PJ는 2023년 Carbon Engineering을 11억$에 인수하면서 시작. 해당 기술은 칼륨계 흡착제 기반

**** 이번 Occidnetal의 Holocene 인수는 탄소포집 기술 투자 확대에 대한 회사의 강한 의지를 확인시켜주는 이벤트

https://carbonherald.com/occidental-buys-holocene-marking-its-second-dac-technology-purchase/

** 아래는 지난 4/17일 Occidental의 DAC 스타트업 인수 뉴스 입니다.

[Occidental의 DAC 스타트업 Holocene 인수]

* 4/17일 Occidental은 DAC 스타트업 Helocene 인수를 발표. 거래금액은 미발표

** Holocene은 2024년 9월 Google과 10만톤의 탄소제거 크레딧 공급계약을 발표한 바 있으며, 해당 거래는 톤당 100$로 DAC 기반 거래 중 역대 최저가로 알려짐. 참고로, 해당 DAC 기술은 아미노산 기반

*** 현재 Occidnetal이 진행하고 있는 세계 최대의 DAC 설비인 STRATOS PJ는 2023년 Carbon Engineering을 11억$에 인수하면서 시작. 해당 기술은 칼륨계 흡착제 기반

**** 이번 Occidnetal의 Holocene 인수는 탄소포집 기술 투자 확대에 대한 회사의 강한 의지를 확인시켜주는 이벤트

https://carbonherald.com/occidental-buys-holocene-marking-its-second-dac-technology-purchase/

14.05.202522:33

转发自:![[하나 글로벌 기업분석] avatar](https://static-storm.tglist.com/da1b354b28a3cd215fbc5731e8fd06cb/e6c9e46e-cd6a-4bf4-978a-a6225dd69bf5.jpg?w=24&h=24) [하나 글로벌 기업분석]

[하나 글로벌 기업분석]

14.05.202515:19

◈하나증권 해외주식분석◈

미국/선진국 기업분석 김시현(T.02-3771-7513)

*텔레그램 채널: https://t.me/hanaglobalbottomup

★ 퍼스트솔라 (FSLR.US): 두 가지 우려(IRA, 관세) 완화

▶ 자료: https://buly.kr/3NIdnnV

■ 공급: 우려 대비 양호한 AMPC + 중국 추가 제한 조치

- AMPC(첨단세액공제, IRA Section 45X)는 2023년 바이든 행정부에서 시작되었으며 미국에서 특정 기업이 태양광, 배터리 등 친환경 제품을 생산할 경우 해당 기업에 세액 공제 혜택을 제공

- 태양광의 경우 밸류체인 전반을 대상으로 모듈 7¢/W, 셀 4¢/W, 웨이퍼 12$/㎡ 등 생산 보조금이 지급. 2025년 5월 12일, 미국 과세정책을 담당하는 하원 세입위원회 소속 공화당 의원들은 IRA 수정 법안을 발의

- 1) 전면 폐지가 아닌 단계적 축소(1년 단축)로 우려 대비 양호, 2) FEOC(해외우려집단)에 대한 추가적 제한 조치로 비중국산 제품에 대한 반사수혜가 가능한 미국 내 밸류체인을 갖춘 미국 태양광 기업들에 호재로 작용

- 특히 미국내 공급망 강화를 목적으로 FEOC로부터의 모든 자재 지원, 100만달러를 초과하는 라이선스 계약 등에 대한 세액공제를 제한하면서 지난 4월 AD/CVD 발표 이후 퍼스트솔라의 경쟁우위가 재차 부각

■ 수요: ITC/PTC 역시 영향 제한적

- ITC(48E)와 PTC(45Y)는 설비투자자와 전력 유틸리티 발전사업자 등 퍼스트솔라의 고객사가 받았던 세액공제이며 이번 수정 발의안에서 AMPC와 마찬가지로 단계적 조기 폐지, FEOC에 대한 추가 제한 조치가 공개

- 그동안 고객 입장에서 우려 사항은 관세조치로 인해 모듈뿐 아니라 ESS, 트래커, 인버터, 변압기 등 전반적인 프로젝트 비용이 상승하며 프로젝트 취소 가능성이 높아지는 것. 특히 중국 공급망 비중이 높은 배터리(ESS)에 대한 우려가 가장 컸으나 최근 미중 관세 협상으로 중국산 배터리가 가격 경쟁력을 다시 회복하며 프로젝트 비용에 대한 우려가 줄어들 것으로 보임. 추가적으로 ESS 업체들 역시 ITC/AMPC 수혜를 받고 있으며 그 영향 역시 우려 대비 제한적

.

■ 두 가지 리스크 완화, 리레이팅 기대 구간

- 퍼스트솔라는 IRA 수혜 강도가 가장 높았던 기업인 만큼 트럼프의 대선 공약이었던 IRA 폐지 가능성이 주가에 부담. 지난 4월 말 있었던 1Q25 실적발표에서도 회사는 IRA 관련 불확실성을 가장 큰 리스크요인으로 언급

- 태양광은 정책적 수혜와 더불어 데이터센터와 리쇼어링으로 인한 미국의 전력 수요 급증 속 저렴하고(고정운영비 기준 가스복합 이어 2번째로 낮은 편), 발전소를 빨리 지을 수 있는(IEA LCOE 추정 기준 1년) 장점이 부각될 것으로 전망

- 12M Fwd EV/EBITDA 7.1배로 트럼프 당선 이전 2024년 평균(약 9.1배) 대비 해도 저렴. 정책적 리스크 완화와 함께 주가 리레이팅이 가능해진 국면이라고 판단

(위 문자의 내용은 컴플라이언스의 승인을 득하였음)

미국/선진국 기업분석 김시현(T.02-3771-7513)

*텔레그램 채널: https://t.me/hanaglobalbottomup

★ 퍼스트솔라 (FSLR.US): 두 가지 우려(IRA, 관세) 완화

▶ 자료: https://buly.kr/3NIdnnV

■ 공급: 우려 대비 양호한 AMPC + 중국 추가 제한 조치

- AMPC(첨단세액공제, IRA Section 45X)는 2023년 바이든 행정부에서 시작되었으며 미국에서 특정 기업이 태양광, 배터리 등 친환경 제품을 생산할 경우 해당 기업에 세액 공제 혜택을 제공

- 태양광의 경우 밸류체인 전반을 대상으로 모듈 7¢/W, 셀 4¢/W, 웨이퍼 12$/㎡ 등 생산 보조금이 지급. 2025년 5월 12일, 미국 과세정책을 담당하는 하원 세입위원회 소속 공화당 의원들은 IRA 수정 법안을 발의

- 1) 전면 폐지가 아닌 단계적 축소(1년 단축)로 우려 대비 양호, 2) FEOC(해외우려집단)에 대한 추가적 제한 조치로 비중국산 제품에 대한 반사수혜가 가능한 미국 내 밸류체인을 갖춘 미국 태양광 기업들에 호재로 작용

- 특히 미국내 공급망 강화를 목적으로 FEOC로부터의 모든 자재 지원, 100만달러를 초과하는 라이선스 계약 등에 대한 세액공제를 제한하면서 지난 4월 AD/CVD 발표 이후 퍼스트솔라의 경쟁우위가 재차 부각

■ 수요: ITC/PTC 역시 영향 제한적

- ITC(48E)와 PTC(45Y)는 설비투자자와 전력 유틸리티 발전사업자 등 퍼스트솔라의 고객사가 받았던 세액공제이며 이번 수정 발의안에서 AMPC와 마찬가지로 단계적 조기 폐지, FEOC에 대한 추가 제한 조치가 공개

- 그동안 고객 입장에서 우려 사항은 관세조치로 인해 모듈뿐 아니라 ESS, 트래커, 인버터, 변압기 등 전반적인 프로젝트 비용이 상승하며 프로젝트 취소 가능성이 높아지는 것. 특히 중국 공급망 비중이 높은 배터리(ESS)에 대한 우려가 가장 컸으나 최근 미중 관세 협상으로 중국산 배터리가 가격 경쟁력을 다시 회복하며 프로젝트 비용에 대한 우려가 줄어들 것으로 보임. 추가적으로 ESS 업체들 역시 ITC/AMPC 수혜를 받고 있으며 그 영향 역시 우려 대비 제한적

.

■ 두 가지 리스크 완화, 리레이팅 기대 구간

- 퍼스트솔라는 IRA 수혜 강도가 가장 높았던 기업인 만큼 트럼프의 대선 공약이었던 IRA 폐지 가능성이 주가에 부담. 지난 4월 말 있었던 1Q25 실적발표에서도 회사는 IRA 관련 불확실성을 가장 큰 리스크요인으로 언급

- 태양광은 정책적 수혜와 더불어 데이터센터와 리쇼어링으로 인한 미국의 전력 수요 급증 속 저렴하고(고정운영비 기준 가스복합 이어 2번째로 낮은 편), 발전소를 빨리 지을 수 있는(IEA LCOE 추정 기준 1년) 장점이 부각될 것으로 전망

- 12M Fwd EV/EBITDA 7.1배로 트럼프 당선 이전 2024년 평균(약 9.1배) 대비 해도 저렴. 정책적 리스크 완화와 함께 주가 리레이팅이 가능해진 국면이라고 판단

(위 문자의 내용은 컴플라이언스의 승인을 득하였음)

14.05.202508:50

[하나증권/에너지화학/윤재성] 유니드: 사이클 턴어라운드에 더해진 정책 모멘텀

▶ 보고서: https://bit.ly/3SGEQaN

▶ 세제개편 초안에서 탄소포집(45Q)은 보조금 유지

- 세제 개편안 초안에서 AMPC(45X), PTC(45Y), ITC(45E)는 일몰 시점이 앞당겨 졌지만, 탄소포집과 관련된 45Q는 기존 대비 변화가 없어. 일몰 시점은 기존 바이든 행정부가 제시한 2032년과 동일, 양도제한과 FEOC 규정만 추가

- 45Q 유지는 탄소포집에 대한 공화당의 우호적인 스탠스 암시

- 이는 탄소포집이 전력 수요 급증과 미국 원유/가스 생산량 확대, 에너지 수출을 위한 핵심 기술이기 때문

▶ 탄소포집은 미국의 에너지 전략의 핵심 기술로 자리잡을 것

- EIA는 미국 원유 생산량 Peak Out 시점을 2027년으로, 가스는 2032년으로 제시. EOR 기술을 통해 Occidental은 생산량 확대 가능성 주장

- 탄소포집은 미국의 가스발전소 확대 과정에서 CO2 배출을 줄일 핵심 기술. ExxonMobil과 Chevron은 2027~28년 하이퍼스케일러향 가스발전소 건설을 진행하면서 탄소포집 기술이 핵심이라 강조

- 미국은 LNG 이후 암모니아까지 수출을 확대할 것. 자국 내 풍부한 천연가스를 개질한 후 탄소포집 하면 블루수소-블루암모니아가 만들어지기 때문. 또한 배출량 기준이 엄격한 유럽향 LNG 판매를 위해서도 탄소포집 필요

▶ ‘곡괭이와 삽’ 전략의 핵심 업체. 칼륨 사이클 턴어라운드에도 주목

- BUY 유지, TP는 12만원에서 13만원으로 상향

- 세제 개편안의 상하원 통과가능을 대전제로 삼고, 칼륨계 시장의 가치 재평가 가능성을 감안해 Target Multiple을 상향

- 신규 시장의 성장 과정에서 성공적인 투자전략은 ‘곡괭이와 삽’ 전략. 탄소포집 시장의 성장 과정에서 칼륨계 제품(가성칼륨/탄산칼륨)은 탄소 흡착제로 골드러시 때의 ‘곡괭이와 삽’과 같아

- Nutrien은 북미/남미/인도/아시아의 칼륨계 비료 수요 증가에도 불구, 러시아/벨라루스의 공급 조절이 나타나면서 2025년 염화칼륨 시장이 타이트할 것으로 전망. 하반기에도 실적 호조 지속

- 외형성장까지 더해지며 2025년 영업이익 1,398억원(YoY +46%)으로 과거 최대치에 거의 육박할 전망

- 2025년 추정 ROE 9.8% 등을 감안 시 현 주가는 PBR 0.53배, PER 5.67배로 절대 저평가

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

▶ 보고서: https://bit.ly/3SGEQaN

▶ 세제개편 초안에서 탄소포집(45Q)은 보조금 유지

- 세제 개편안 초안에서 AMPC(45X), PTC(45Y), ITC(45E)는 일몰 시점이 앞당겨 졌지만, 탄소포집과 관련된 45Q는 기존 대비 변화가 없어. 일몰 시점은 기존 바이든 행정부가 제시한 2032년과 동일, 양도제한과 FEOC 규정만 추가

- 45Q 유지는 탄소포집에 대한 공화당의 우호적인 스탠스 암시

- 이는 탄소포집이 전력 수요 급증과 미국 원유/가스 생산량 확대, 에너지 수출을 위한 핵심 기술이기 때문

▶ 탄소포집은 미국의 에너지 전략의 핵심 기술로 자리잡을 것

- EIA는 미국 원유 생산량 Peak Out 시점을 2027년으로, 가스는 2032년으로 제시. EOR 기술을 통해 Occidental은 생산량 확대 가능성 주장

- 탄소포집은 미국의 가스발전소 확대 과정에서 CO2 배출을 줄일 핵심 기술. ExxonMobil과 Chevron은 2027~28년 하이퍼스케일러향 가스발전소 건설을 진행하면서 탄소포집 기술이 핵심이라 강조

- 미국은 LNG 이후 암모니아까지 수출을 확대할 것. 자국 내 풍부한 천연가스를 개질한 후 탄소포집 하면 블루수소-블루암모니아가 만들어지기 때문. 또한 배출량 기준이 엄격한 유럽향 LNG 판매를 위해서도 탄소포집 필요

▶ ‘곡괭이와 삽’ 전략의 핵심 업체. 칼륨 사이클 턴어라운드에도 주목

- BUY 유지, TP는 12만원에서 13만원으로 상향

- 세제 개편안의 상하원 통과가능을 대전제로 삼고, 칼륨계 시장의 가치 재평가 가능성을 감안해 Target Multiple을 상향

- 신규 시장의 성장 과정에서 성공적인 투자전략은 ‘곡괭이와 삽’ 전략. 탄소포집 시장의 성장 과정에서 칼륨계 제품(가성칼륨/탄산칼륨)은 탄소 흡착제로 골드러시 때의 ‘곡괭이와 삽’과 같아

- Nutrien은 북미/남미/인도/아시아의 칼륨계 비료 수요 증가에도 불구, 러시아/벨라루스의 공급 조절이 나타나면서 2025년 염화칼륨 시장이 타이트할 것으로 전망. 하반기에도 실적 호조 지속

- 외형성장까지 더해지며 2025년 영업이익 1,398억원(YoY +46%)으로 과거 최대치에 거의 육박할 전망

- 2025년 추정 ROE 9.8% 등을 감안 시 현 주가는 PBR 0.53배, PER 5.67배로 절대 저평가

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

14.05.202508:34

[하나증권/에너지화학/윤재성] 한화솔루션: 목표주가 상향의 근거

▶ 보고서: https://bit.ly/4mho3c8

▶ 세제 개편 시 중국 모듈 업체의 AMPC 수취 제한될 전망

- 세제 개편안 초안 공개. AMPC 일몰은 2033년에서 2032년으로, PTC/ITC 일몰은 2035년에서 2032년으로 앞당겨

- 주목할 점은, 1) 태양광/발전사업 PTC/ITC에 대한 FEOC 규정이 신규로 제정(2년 후 시행)되었고 2) AMPC에서의 FEOC 규정이 태양광 관련 제품에도 적용된다는 점

- 이미 AD/CVD로 중국 물량의 유입이 막혀있는 상황에서 미국 내 M/S 40%를 차지하는 중국 모듈 업체의 AMPC 수취까지 제한된다면, 미국 내 모듈 시장은 빠른 공급과잉 해소와 가격 반등이 나타날 수 있어

- 미국 내 태양광 제조 밸류체인을 보유한 First Solar와 한화큐셀의 Valuation Multiple 또한 기존 대비 상향될 필요

▶ 태양광 수요가 성장할 수 밖에 없는 이유. 가스발전소의 병목 때문

- 미국 신규 가스발전소 건설에 병목 발생 중. 건설 비용 kW당 820$에서 2,400$로 3배 가량 급증, 가스터빈 부품 병목으로 납기 일정도 가속화 되기 힘들어

- 가장 빠르고 현실적인 대안으로 태양광+ESS가 각광 받을 수 밖에 없는 구조. 특히, 최근 모듈 가격 하락으로 여타 발전원 대비 LCOE 더욱 낮아져

▶ TP 상향. 케미칼 턴어라운드 가능성까지 감안할 필요

- BUY 유지, TP를 3.4만원에서 5만원으로 상향

- 세제 개편안의 상하원 통과 가능성을 대전제로 삼고, 태양광 가치 상향(만약, 통과 실패 시 재차 TP 조정 불가피)

- 태양광 사업 EV/EBITDA Multiple을 8배에서 10배로 조정. Target Multiple 10배는 미국 시장에서 기대하는 First Solar에 대한 Target Multiple. 이번 FEOC 규정으로 한화솔루션도 First Solar와 동일한 가치 부여가 가능

- 영업이익 2024년 -3천억원 → 2025년 7.5천억원(YoY +1조원) → 2026년 1.1조원(YoY +51%)으로 드라마틱한 개선 전망. 향후 모듈 반등 속도에 따라 추가적인 상향 조정 가능

- 미-중 관세 전쟁 완화와 미국 천연가스 강세-유가 약세 가능성 등을 감안 시 케미칼과 YNCC의 턴어라운드 가능성도 배제할 수 없어

- 강력한 태양광 수요와 정책 모멘텀에 따라 주가가 어닝에 선행해 움직일 가능성 높은 국면. 확인하고 나면 늦을 것

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

▶ 보고서: https://bit.ly/4mho3c8

▶ 세제 개편 시 중국 모듈 업체의 AMPC 수취 제한될 전망

- 세제 개편안 초안 공개. AMPC 일몰은 2033년에서 2032년으로, PTC/ITC 일몰은 2035년에서 2032년으로 앞당겨

- 주목할 점은, 1) 태양광/발전사업 PTC/ITC에 대한 FEOC 규정이 신규로 제정(2년 후 시행)되었고 2) AMPC에서의 FEOC 규정이 태양광 관련 제품에도 적용된다는 점

- 이미 AD/CVD로 중국 물량의 유입이 막혀있는 상황에서 미국 내 M/S 40%를 차지하는 중국 모듈 업체의 AMPC 수취까지 제한된다면, 미국 내 모듈 시장은 빠른 공급과잉 해소와 가격 반등이 나타날 수 있어

- 미국 내 태양광 제조 밸류체인을 보유한 First Solar와 한화큐셀의 Valuation Multiple 또한 기존 대비 상향될 필요

▶ 태양광 수요가 성장할 수 밖에 없는 이유. 가스발전소의 병목 때문

- 미국 신규 가스발전소 건설에 병목 발생 중. 건설 비용 kW당 820$에서 2,400$로 3배 가량 급증, 가스터빈 부품 병목으로 납기 일정도 가속화 되기 힘들어

- 가장 빠르고 현실적인 대안으로 태양광+ESS가 각광 받을 수 밖에 없는 구조. 특히, 최근 모듈 가격 하락으로 여타 발전원 대비 LCOE 더욱 낮아져

▶ TP 상향. 케미칼 턴어라운드 가능성까지 감안할 필요

- BUY 유지, TP를 3.4만원에서 5만원으로 상향

- 세제 개편안의 상하원 통과 가능성을 대전제로 삼고, 태양광 가치 상향(만약, 통과 실패 시 재차 TP 조정 불가피)

- 태양광 사업 EV/EBITDA Multiple을 8배에서 10배로 조정. Target Multiple 10배는 미국 시장에서 기대하는 First Solar에 대한 Target Multiple. 이번 FEOC 규정으로 한화솔루션도 First Solar와 동일한 가치 부여가 가능

- 영업이익 2024년 -3천억원 → 2025년 7.5천억원(YoY +1조원) → 2026년 1.1조원(YoY +51%)으로 드라마틱한 개선 전망. 향후 모듈 반등 속도에 따라 추가적인 상향 조정 가능

- 미-중 관세 전쟁 완화와 미국 천연가스 강세-유가 약세 가능성 등을 감안 시 케미칼과 YNCC의 턴어라운드 가능성도 배제할 수 없어

- 강력한 태양광 수요와 정책 모멘텀에 따라 주가가 어닝에 선행해 움직일 가능성 높은 국면. 확인하고 나면 늦을 것

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

14.05.202505:43

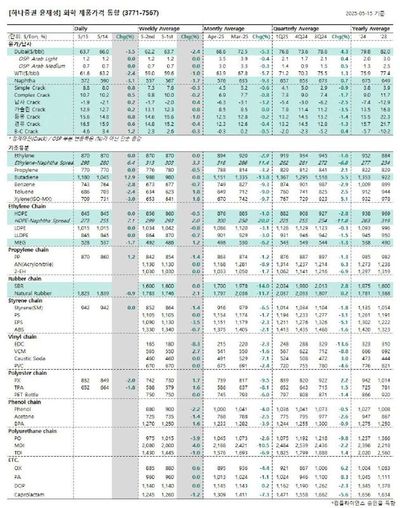

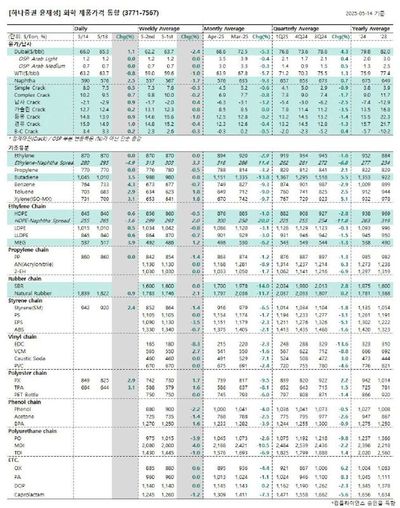

* 중국 석유화학 주간 선물 가격은 야간 선물보다 강하게 움직이는 중

** EG +4.1%, BR +3.2%, PTA +2.6%, PVC/LLDPE +2.4%, 천연고무 +1.5%, PP +1.7%

** EG +4.1%, BR +3.2%, PTA +2.6%, PVC/LLDPE +2.4%, 천연고무 +1.5%, PP +1.7%

13.05.202522:39

* 석유화학 중국 선물가격, 아시아 현물가격 모두 강한 반등

13.05.202522:37

13.05.202522:02

*First Solar +22.6% 상승 배경

- IRA 주요조항 폐지를 골자로 한 세제개편 법안 초안에서 ITC/AMPC의 조기 일몰에도 불구하고, 외국우려집단(특히 중국을 겨냥한)에 대한 생산세액공제를 제한하는 내용이 포함되어 있기 때문(아래 수정조항 3-5번 항목 참고)

- 미국 태양광 비즈니스를 영위하는 업체들에게 가장 강력한 모멘텀. 그 동안 세미나를 통해 가장 강력한 투자포인트가 될 수 있다고 말씀드렸던 법안이 실행될 가능성이 높아진 것

- 미국 내 태양광 재고 소진 속도도 빨라지고 관련 업체의 밸류에이션도 리레이팅 될 것

- 한국 태양광 업체 중 미국 비즈니스 비중이 높은 업체도 당연히 큰 폭의 수혜

#1. Sec. 112014. Phase-out and restrictions on advanced manufacturing production credit(AMPC)

- 현행 기준: 2030년부터 AMPC 공제액을 단계적으로 25% 축소시켜 2033년 일몰 (2030년 75%, 2031년 50%, 2032년 25%, 2033년 0%)

- 수정 조항:

1) 2028년부터 풍력 에너지 부품에 대한 공제 폐지

2) 2032년부터 판매되는 그 외 모든 부품에 대한 공제 또한 종료

3) 공제 대상 부품이 해당 법안 발효 이후 1년 이상 지난 시점에 제조되었고, 금지된 외국 기업의 자재 지원이 포함된 경우 공제 불가. 법안 발효 후 과세연도에 해당 납세자가 금지된 외국 기업인 경우에도 마찬가지

4) 법안 발효 후 2년 후부터 시작되는 과세연도에 납세자가 a) Foreign Influence Entity인 경우 b) 공제할 기업이 금지된 외국 기업에 대해 고정·확정·정기적 지급(예: 로열티 등)을 하고, 그 금액이 전체 비용 대비 5% 이상일 경우 중 하나에 해당되어도 공제 불가

5) 금지된 외국 기업과 체결된 라이센스 계약에 따라 생산된 경우, 해당 계약 가치가 백만$을 초과하고, 해당 계약이 법안 발효 2년 후 시작되는 과세연도에 발효된 경우 공제 불가

- IRA 주요조항 폐지를 골자로 한 세제개편 법안 초안에서 ITC/AMPC의 조기 일몰에도 불구하고, 외국우려집단(특히 중국을 겨냥한)에 대한 생산세액공제를 제한하는 내용이 포함되어 있기 때문(아래 수정조항 3-5번 항목 참고)

- 미국 태양광 비즈니스를 영위하는 업체들에게 가장 강력한 모멘텀. 그 동안 세미나를 통해 가장 강력한 투자포인트가 될 수 있다고 말씀드렸던 법안이 실행될 가능성이 높아진 것

- 미국 내 태양광 재고 소진 속도도 빨라지고 관련 업체의 밸류에이션도 리레이팅 될 것

- 한국 태양광 업체 중 미국 비즈니스 비중이 높은 업체도 당연히 큰 폭의 수혜

#1. Sec. 112014. Phase-out and restrictions on advanced manufacturing production credit(AMPC)

- 현행 기준: 2030년부터 AMPC 공제액을 단계적으로 25% 축소시켜 2033년 일몰 (2030년 75%, 2031년 50%, 2032년 25%, 2033년 0%)

- 수정 조항:

1) 2028년부터 풍력 에너지 부품에 대한 공제 폐지

2) 2032년부터 판매되는 그 외 모든 부품에 대한 공제 또한 종료

3) 공제 대상 부품이 해당 법안 발효 이후 1년 이상 지난 시점에 제조되었고, 금지된 외국 기업의 자재 지원이 포함된 경우 공제 불가. 법안 발효 후 과세연도에 해당 납세자가 금지된 외국 기업인 경우에도 마찬가지

4) 법안 발효 후 2년 후부터 시작되는 과세연도에 납세자가 a) Foreign Influence Entity인 경우 b) 공제할 기업이 금지된 외국 기업에 대해 고정·확정·정기적 지급(예: 로열티 등)을 하고, 그 금액이 전체 비용 대비 5% 이상일 경우 중 하나에 해당되어도 공제 불가

5) 금지된 외국 기업과 체결된 라이센스 계약에 따라 생산된 경우, 해당 계약 가치가 백만$을 초과하고, 해당 계약이 법안 발효 2년 후 시작되는 과세연도에 발효된 경우 공제 불가

13.05.202510:16

[하나증권/에너지화학/윤재성] 롯데케미칼: 2Q25 정기보수 반영. 3Q25 흑자전환 기대

▶ 보고서: https://bit.ly/42Wbpb1

▶ 실적 하이라이트 및 애널리스트 Comment

- 1Q25 영업이익은 -1,266억원으로 적자폭을 축소하며 컨센에 부합했습니다. 롯데에너지머티리얼즈의 적자 -460억원을 제외하면 화학사업 적자는 -800억원 수준으로 줄어 들었습니다.

- 2Q25 영업이익은 전분기와 유사한 -1,231억원을 추정합니다. 저가 납사 투입에도 불구하고, 대산공장을 중심으로 65일 간 진행되는 대규모 정기보수가 아쉽습니다.

- Neutral, TP 7.5만원을 유지합니다.

- 2Q25는 전분기와 유사할 것으로 예상합니다. 하지만 미-중 관세 전쟁의 완화, 저가 원료 투입 효과, 아로마틱과 LC Titan을 중심으로 한 가동률 최적화 등을 감안하면 3Q25 흑자전환 가능성은 높아졌습니다.

- 중장기적으로 미국 내부 전력수요 증가와 LNG 수출, 2030년경 미국 원유/가스 생산량 Peak Out 가능성 등을 감안하면 미국 천연가스 가격 강세는 불가피하며 이는 한국 NCC의 미국 ECC 대비 경쟁력 열위 국면 탈피의 중요한 트리거로 작용할 것입니다.

- 회사는 Asset Light 전략의 일환으로 미국 EG 생산법인/인니 자회사 LCI 지분을 활용한 PRS 계약으로 약 1.2조원의 자금을 조달했습니다. 이번 컨콜에서는 LCI의 지분 매각 가능성과 인니 LINE PJ 이후 Cash Flow 흑자전환 가능성도 언급했습니다.

- 흑자 전환의 가시성이 높아지는 시점에 투자의견 변경을 검토하겠습니다.

▶ 1Q25 영업이익 -1,266억원으로 컨센(-1,313억원) 부합

- 롯데첨단소재 영업이익 729억원(QoQ +432억원)으로 대폭 개선. Olefin 영업이익도 -767억원(QoQ +412억원)으로 개선. LC Titan의 적자도 QoQ +236억원 줄어

▶ 2Q25 영업이익은 -1,231억원으로 전분기와 유사 추정

- 저가 납사 투입 효과가 극대화되는 구간임에도 불구하고, 4/12일부터 65일 간 진행되는 대산공장의 정기보수, 3/31일부터 46일 간 진행되는 미국 LC USA의 MEG 정기보수 영향

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

▶ 보고서: https://bit.ly/42Wbpb1

▶ 실적 하이라이트 및 애널리스트 Comment

- 1Q25 영업이익은 -1,266억원으로 적자폭을 축소하며 컨센에 부합했습니다. 롯데에너지머티리얼즈의 적자 -460억원을 제외하면 화학사업 적자는 -800억원 수준으로 줄어 들었습니다.

- 2Q25 영업이익은 전분기와 유사한 -1,231억원을 추정합니다. 저가 납사 투입에도 불구하고, 대산공장을 중심으로 65일 간 진행되는 대규모 정기보수가 아쉽습니다.

- Neutral, TP 7.5만원을 유지합니다.

- 2Q25는 전분기와 유사할 것으로 예상합니다. 하지만 미-중 관세 전쟁의 완화, 저가 원료 투입 효과, 아로마틱과 LC Titan을 중심으로 한 가동률 최적화 등을 감안하면 3Q25 흑자전환 가능성은 높아졌습니다.

- 중장기적으로 미국 내부 전력수요 증가와 LNG 수출, 2030년경 미국 원유/가스 생산량 Peak Out 가능성 등을 감안하면 미국 천연가스 가격 강세는 불가피하며 이는 한국 NCC의 미국 ECC 대비 경쟁력 열위 국면 탈피의 중요한 트리거로 작용할 것입니다.

- 회사는 Asset Light 전략의 일환으로 미국 EG 생산법인/인니 자회사 LCI 지분을 활용한 PRS 계약으로 약 1.2조원의 자금을 조달했습니다. 이번 컨콜에서는 LCI의 지분 매각 가능성과 인니 LINE PJ 이후 Cash Flow 흑자전환 가능성도 언급했습니다.

- 흑자 전환의 가시성이 높아지는 시점에 투자의견 변경을 검토하겠습니다.

▶ 1Q25 영업이익 -1,266억원으로 컨센(-1,313억원) 부합

- 롯데첨단소재 영업이익 729억원(QoQ +432억원)으로 대폭 개선. Olefin 영업이익도 -767억원(QoQ +412억원)으로 개선. LC Titan의 적자도 QoQ +236억원 줄어

▶ 2Q25 영업이익은 -1,231억원으로 전분기와 유사 추정

- 저가 납사 투입 효과가 극대화되는 구간임에도 불구하고, 4/12일부터 65일 간 진행되는 대산공장의 정기보수, 3/31일부터 46일 간 진행되는 미국 LC USA의 MEG 정기보수 영향

** 하나증권/에너지화학/윤재성

https://t.me/energy_youn

13.05.202509:42

* 중국 합성고무 BR가격 어제 오늘 강한 반등. 오늘 +6% 상승. 미중 관세 전쟁으로 합성고무 가격 급락했으나, 이를 되돌리는 흐름이 나타나고 있음

** 금호석유 1분기 호실적에도 불구하고 2분기 실적 불확실성으로 주가는 급락한 바 있으나, 현 추세라면 2분기 감익폭 제한적일 가능성

** 금호석유 1분기 호실적에도 불구하고 2분기 실적 불확실성으로 주가는 급락한 바 있으나, 현 추세라면 2분기 감익폭 제한적일 가능성

13.05.202506:47

记录

16.05.202523:59

3.3K订阅者04.02.202502:58

500引用指数17.01.202523:59

17.9K每帖平均覆盖率17.01.202523:59

17.9K广告帖子的平均覆盖率18.01.202523:59

17.72%ER17.01.202523:59

656.41%ERR登录以解锁更多功能。