IF Bonds — Облигации РФ

Все, что вы хотели знать про облигации, но стеснялись спросить

https://t.me/addlist/JL-QfEuHFaU1ZWRi

Реклама: https://t.me/IF_adv

Комьюнити и разбан: @community_if

Регистрация в перечне владельцев страниц в соцсетях: https://clck.ru/3Liqjb

https://t.me/addlist/JL-QfEuHFaU1ZWRi

Реклама: https://t.me/IF_adv

Комьюнити и разбан: @community_if

Регистрация в перечне владельцев страниц в соцсетях: https://clck.ru/3Liqjb

关联群组

"IF Bonds — Облигации РФ" 群组最新帖子

16.05.202515:57

🤔 Новое размещение ТГК: залетаем или нет?

Вы нас вчера попросили разобрать предстоящий выпуск от ТГК-14 — этим мы и займёмся.

На первый взгляд всё классно: купон до 25%, на целых 7 лет. Но есть нюанс — АКРА внезапно понизила рейтинг компании. Так что давайте копнем поглубже: не зарыта ли там собака? 🐶

Параметры выпуска ПАО «ТГК-14», серия 001Р-07:

➖купон: до 25% годовых, фиксированный, выплаты ежеквартально

➖срок обращения: 7 лет

➖оферта: нет

➖доступно: всем

➖сбор заявок: до 23 мая

➖амортизация с пятого года:

✔️19–22 купоны — по 5%

✔️23–26 купоны — по 10%

✔️27–28 купоны — по 20%

❓ Что мы знаем о компании? ТГК-14 не на слуху, но это монополист по теплоснабжению в Забайкалье и Бурятии. Основные города: Чита и Улан-Удэ. В управлении 7 ТЭЦ, 45 котельных и почти 1000 км сетей.

По теплу — 1-е место в регионах. По электроэнергии — второе. При этом спрос на тепло и энергию в регионе растёт: прогноз +10–11% до 2026 года. Компания развивается, строят два новых энергоблока.

💰 Как там с деньгами в 2024 году?

➖выручка — 19 млрд ₽ (+9%)

➖EBITDA — 4 млрд ₽ (+23%)

➖чистая прибыль — 1,8 млрд ₽ (+7%)

➖чистый долг / EBITDA — комфортные 1,55x

А в 1-й квартале 2025 года стало еще лучше: выручка выросла на 17%, чистая прибыль на 47%, плюс компания получила 716 млн ₽ субсидий. Коэффициент загруженности поднялся до 79% — это говорит о более эффективной загрузке станций.

А что там за петрушка с рейтингом? АКРА понизила рейтинг до BBB(RU) и поставила «негативный» прогноз. НКР и Эксперт РА пока оставили рейтинг на уровне A- / BBB+ с прогнозом «стабильный». В среднем по палате – BBB+.

Стоит ли участвовать в размещении?

С одной стороны: понятный и устойчивый бизнес, заметное улучшение финансовых показателей, неплохой купон и длина.

С другой: капвложения могут занять половину выручки и есть риски перерасхода и срыва сроков по стройке новых энергоблогов.

Если купон не опустят — выпуск может быть интересен в умеренно рискованную часть портфеля.

❗️ Сравним с аналогами (тоже в процессе размещения):

1️⃣ АБЗ-1 (BBB+) — 3 года, купон до 26%, амортизация. Срок короче, но и рисков меньше.

2️⃣ Рольф (BBB+) — 2 года, купон до 25,5%. Эмитент заметнее, дюрация ниже.

Среди троих у ТГК-14 самая длинная дюрация, но самый низкий ожидаемый купон. Учитывая кредитные рейтинги, текущие финансы и параметры размещений, ТГК-14 – на наш взгляд самый интересный из этого пула размещений.

Не является инвестиционной рекомендацией.

Какие размещения стоит разобрать еще?

#Размещения

@IF_Bonds

Вы нас вчера попросили разобрать предстоящий выпуск от ТГК-14 — этим мы и займёмся.

На первый взгляд всё классно: купон до 25%, на целых 7 лет. Но есть нюанс — АКРА внезапно понизила рейтинг компании. Так что давайте копнем поглубже: не зарыта ли там собака? 🐶

Параметры выпуска ПАО «ТГК-14», серия 001Р-07:

➖купон: до 25% годовых, фиксированный, выплаты ежеквартально

➖срок обращения: 7 лет

➖оферта: нет

➖доступно: всем

➖сбор заявок: до 23 мая

➖амортизация с пятого года:

✔️19–22 купоны — по 5%

✔️23–26 купоны — по 10%

✔️27–28 купоны — по 20%

❓ Что мы знаем о компании? ТГК-14 не на слуху, но это монополист по теплоснабжению в Забайкалье и Бурятии. Основные города: Чита и Улан-Удэ. В управлении 7 ТЭЦ, 45 котельных и почти 1000 км сетей.

По теплу — 1-е место в регионах. По электроэнергии — второе. При этом спрос на тепло и энергию в регионе растёт: прогноз +10–11% до 2026 года. Компания развивается, строят два новых энергоблока.

💰 Как там с деньгами в 2024 году?

➖выручка — 19 млрд ₽ (+9%)

➖EBITDA — 4 млрд ₽ (+23%)

➖чистая прибыль — 1,8 млрд ₽ (+7%)

➖чистый долг / EBITDA — комфортные 1,55x

А в 1-й квартале 2025 года стало еще лучше: выручка выросла на 17%, чистая прибыль на 47%, плюс компания получила 716 млн ₽ субсидий. Коэффициент загруженности поднялся до 79% — это говорит о более эффективной загрузке станций.

А что там за петрушка с рейтингом? АКРА понизила рейтинг до BBB(RU) и поставила «негативный» прогноз. НКР и Эксперт РА пока оставили рейтинг на уровне A- / BBB+ с прогнозом «стабильный». В среднем по палате – BBB+.

Стоит ли участвовать в размещении?

С одной стороны: понятный и устойчивый бизнес, заметное улучшение финансовых показателей, неплохой купон и длина.

С другой: капвложения могут занять половину выручки и есть риски перерасхода и срыва сроков по стройке новых энергоблогов.

Если купон не опустят — выпуск может быть интересен в умеренно рискованную часть портфеля.

❗️ Сравним с аналогами (тоже в процессе размещения):

1️⃣ АБЗ-1 (BBB+) — 3 года, купон до 26%, амортизация. Срок короче, но и рисков меньше.

2️⃣ Рольф (BBB+) — 2 года, купон до 25,5%. Эмитент заметнее, дюрация ниже.

Среди троих у ТГК-14 самая длинная дюрация, но самый низкий ожидаемый купон. Учитывая кредитные рейтинги, текущие финансы и параметры размещений, ТГК-14 – на наш взгляд самый интересный из этого пула размещений.

Не является инвестиционной рекомендацией.

Какие размещения стоит разобрать еще?

#Размещения

@IF_Bonds

15.05.202513:43

😬LQDT просел на 4%. Паника? Нет. Повод разобраться — да

Вчера у инвесторов немного дрогнула рука: крупнейший фонд ликвидности LQDT на минуту рухнул на 4%, а потом так же быстро отыгрался.

⏱16:22 — пай падает с ₽1,685 до ₽1,616

⏱ 16:24 — цена снова на месте

По данным «ВТБ Мои инвестиции» и других участников — это была техническая просадка: вероятно, крупный участник продал по рынку, и стакан не успел проглотить такой объём.

Потерь никто не понёс, торги шли в штатном режиме, но для многих это стало тревожным напоминанием: а насколько вообще безопасны фонды ликвидности?

❗️Разберёмся: какие у них есть риски?

Фонды денежного рынка (LQDT, SBMM, AKMM и др.) — это не вклад. Они вкладываются в:

➖сделки РЕПО с ЦК

➖короткие ОФЗ

➖кэш

Выглядит надёжно, и чаще всего так и есть. Но:

1️⃣Нет страховки АСВ — если что-то случится, защищать вас будет не государство, а структура активов фонда.

2️⃣Риск ликвидности — если слишком много инвесторов решат выйти одновременно, фонд может не успеть продать активы быстро и без потерь.

3️⃣Риск кредитный — даже сделки РЕПО могут сломаться, если вдруг контрагент не выполнит обязательства, а залог резко потеряет в цене.

А были ли реальные кейсы потерь?

ЦБ в прошлом году прямо напоминал, что в мировой практике такие ситуации случались:

– В 2008 году один из крупнейших фондов денежного рынка в США заморозил вывод средств после потерь по кредитным инструментам Lehman Brothers.

– В 2020 году ФРС США запускала экстренную программу поддержки фондов денежного рынка, чтобы предотвратить масштабный отток и падение цен паёв.

– В Китае (2013), ЮАР (2014), Японии (2001) были ситуации, когда пайщики временно теряли доступ к своим деньгам или выходили с дисконтом.

В России таких прецедентов пока не было, но ЦБ просто держит нас на чеку.

А как LQDT показал себя в кровавые февраль–март 2022?

Да, был сильный рыночный стресс. На моменте котировка фонда немного снижалась, но:

➖структура активов была максимально надёжной (РЕПО + ОФЗ)

➖маркетмейкер продолжал обеспечивать заявки

➖все пайщики сохранили доступ к своим деньгам

То есть выход был, просадки были небольшими и временными. Но это не значит, что такого не может случиться в будущем — просто пока оно не случалось.

Резюмируя, фонды дают удобную и гибкую альтернативу вкладам. Их удобно использовать как временную «парковку» денег, особенно в условиях высоких ставок.

✅каждый день начисляются проценты

✅можно в любой момент купить или продать пай

✅ставки близки к ключевой

Но:

❗️это не вклад — нет страховки

❗️в момент рыночного стресса может быть просадка или задержка с выводом

❗️массовый выход инвесторов может создать временные трудности

Поэтому лучше использовать такие фонды для хранения свободных средств «на подхвате» — тех, что могут понадобиться в любой момент. А для размещения всего портфеля стоит присмотреться к ОФЗ, надежным корпоратам и рисковым бондам, но с целью держать до погашения.

А какую долю вы держите в LQDT?

#Разбираем

@IF_Bonds

Вчера у инвесторов немного дрогнула рука: крупнейший фонд ликвидности LQDT на минуту рухнул на 4%, а потом так же быстро отыгрался.

⏱16:22 — пай падает с ₽1,685 до ₽1,616

⏱ 16:24 — цена снова на месте

По данным «ВТБ Мои инвестиции» и других участников — это была техническая просадка: вероятно, крупный участник продал по рынку, и стакан не успел проглотить такой объём.

Потерь никто не понёс, торги шли в штатном режиме, но для многих это стало тревожным напоминанием: а насколько вообще безопасны фонды ликвидности?

❗️Разберёмся: какие у них есть риски?

Фонды денежного рынка (LQDT, SBMM, AKMM и др.) — это не вклад. Они вкладываются в:

➖сделки РЕПО с ЦК

➖короткие ОФЗ

➖кэш

Выглядит надёжно, и чаще всего так и есть. Но:

1️⃣Нет страховки АСВ — если что-то случится, защищать вас будет не государство, а структура активов фонда.

2️⃣Риск ликвидности — если слишком много инвесторов решат выйти одновременно, фонд может не успеть продать активы быстро и без потерь.

3️⃣Риск кредитный — даже сделки РЕПО могут сломаться, если вдруг контрагент не выполнит обязательства, а залог резко потеряет в цене.

А были ли реальные кейсы потерь?

ЦБ в прошлом году прямо напоминал, что в мировой практике такие ситуации случались:

– В 2008 году один из крупнейших фондов денежного рынка в США заморозил вывод средств после потерь по кредитным инструментам Lehman Brothers.

– В 2020 году ФРС США запускала экстренную программу поддержки фондов денежного рынка, чтобы предотвратить масштабный отток и падение цен паёв.

– В Китае (2013), ЮАР (2014), Японии (2001) были ситуации, когда пайщики временно теряли доступ к своим деньгам или выходили с дисконтом.

В России таких прецедентов пока не было, но ЦБ просто держит нас на чеку.

А как LQDT показал себя в кровавые февраль–март 2022?

Да, был сильный рыночный стресс. На моменте котировка фонда немного снижалась, но:

➖структура активов была максимально надёжной (РЕПО + ОФЗ)

➖маркетмейкер продолжал обеспечивать заявки

➖все пайщики сохранили доступ к своим деньгам

То есть выход был, просадки были небольшими и временными. Но это не значит, что такого не может случиться в будущем — просто пока оно не случалось.

Резюмируя, фонды дают удобную и гибкую альтернативу вкладам. Их удобно использовать как временную «парковку» денег, особенно в условиях высоких ставок.

✅каждый день начисляются проценты

✅можно в любой момент купить или продать пай

✅ставки близки к ключевой

Но:

❗️это не вклад — нет страховки

❗️в момент рыночного стресса может быть просадка или задержка с выводом

❗️массовый выход инвесторов может создать временные трудности

Поэтому лучше использовать такие фонды для хранения свободных средств «на подхвате» — тех, что могут понадобиться в любой момент. А для размещения всего портфеля стоит присмотреться к ОФЗ, надежным корпоратам и рисковым бондам, но с целью держать до погашения.

А какую долю вы держите в LQDT?

#Разбираем

@IF_Bonds

14.05.202515:53

🔥 Просрочка в займах выросла. Да, это сигнал и для ВДО

Мы месяцами говорим: сейчас не время для риска. И вот подтверждение: ЦБ в свежем отчёте сообщил, что доля просрочки на краудлендинговых платформах выросла с 10% до 15,4%.

Краудлендинг — это когда физлица дают деньги бизнесу в долг через эту самую платформу. Самые известные игроки в РФ:

➖JetLend

➖Поток

➖Вдело

➖Penenza

В таких платформах инвестировать в займы можно под 30% годовых, а то и больше.

😐 «А мне-то что? Я в крауд не лезу». Пусть так, но крауд и ВДО — разные этажи одного здания.

Упрощаем максимально: вот 5 уровней инструментов по уровню риска (начиная с самых рискованных)

➖венчур / займы в стартапы

➖краудлендинг

➖ВДО

➖корпораты

➖ОФЗ

Если на нижних этажах» начинаются проблемы, то температура во всем «здании» растет.

Вот и «третий этаж» уже подгорает: в 2025 году в ВДО уже были дефолты на десятки миллиардов: Гарант-Инвест, Домодедово. Так что это не единичные случаи, а тренд.

Сейчас ставки душат маржу, ликвидность на рынке просела, а инвесторы стали требовательнее. Отсюда и «домино» — сначала падают те, кто слабее. Следом — те, кто просто переоценил силы.

❗️ Вывод: пара лишних процентов не стоят риска потери всех вложений, либо очень детально нужно изучать отчетности, которые не всегда прозрачны.

А что самое высокодоходное у вас в портфеле?

#Горячее

@IF_Bonds

Мы месяцами говорим: сейчас не время для риска. И вот подтверждение: ЦБ в свежем отчёте сообщил, что доля просрочки на краудлендинговых платформах выросла с 10% до 15,4%.

Краудлендинг — это когда физлица дают деньги бизнесу в долг через эту самую платформу. Самые известные игроки в РФ:

➖JetLend

➖Поток

➖Вдело

➖Penenza

В таких платформах инвестировать в займы можно под 30% годовых, а то и больше.

😐 «А мне-то что? Я в крауд не лезу». Пусть так, но крауд и ВДО — разные этажи одного здания.

Упрощаем максимально: вот 5 уровней инструментов по уровню риска (начиная с самых рискованных)

➖венчур / займы в стартапы

➖краудлендинг

➖ВДО

➖корпораты

➖ОФЗ

Если на нижних этажах» начинаются проблемы, то температура во всем «здании» растет.

Вот и «третий этаж» уже подгорает: в 2025 году в ВДО уже были дефолты на десятки миллиардов: Гарант-Инвест, Домодедово. Так что это не единичные случаи, а тренд.

Сейчас ставки душат маржу, ликвидность на рынке просела, а инвесторы стали требовательнее. Отсюда и «домино» — сначала падают те, кто слабее. Следом — те, кто просто переоценил силы.

❗️ Вывод: пара лишних процентов не стоят риска потери всех вложений, либо очень детально нужно изучать отчетности, которые не всегда прозрачны.

А что самое высокодоходное у вас в портфеле?

#Горячее

@IF_Bonds

14.05.202507:01

🟣 Канал InvestFuture делится полезными постами

💡 Что будет с курсом рубля? Ждём обвал?

Полный пост здесь

💡 Как не попасть на мошенников при покупке квартиры?

Полный пост здесь

💡 Не покупай машину сейчас! Дождись разворота ЦБ.

Полный пост здесь

💡 Деньги и минимализм: как меньше тратить, но больше иметь?

Полный пост здесь

InvestFuture — один из самых уважаемых проектов в русскоязычном инвест-сообществе. Образование, подборки, инсайты, поддержка и реальные кейсы — все, чего так не хватает.

🔵 Нас смотрят свыше 1,2 млн человек на YouTube-канале

🔵 Нам доверяют с 2017 года. Мы прошли вместе с вами через все: кризисы, войны, пандемии

🔵 Нам доверяют свыше 700 тыс. по всей нашей телеграм-сети

Мы несем знания, которые помогают управлять и приумножать деньги. Подписывайтесь на InvestFuture — здесь умеют объяснять сложное простыми словами и вовремя подсвечивать важное.

😄 Здесь собираются те, кто не гонится за «быстрыми деньгами», а строит прочный финансовый фундамент, как в кошельке, так и в голове.

💡 Что будет с курсом рубля? Ждём обвал?

Полный пост здесь

💡 Как не попасть на мошенников при покупке квартиры?

Полный пост здесь

💡 Не покупай машину сейчас! Дождись разворота ЦБ.

Полный пост здесь

💡 Деньги и минимализм: как меньше тратить, но больше иметь?

Полный пост здесь

InvestFuture — один из самых уважаемых проектов в русскоязычном инвест-сообществе. Образование, подборки, инсайты, поддержка и реальные кейсы — все, чего так не хватает.

🔵 Нас смотрят свыше 1,2 млн человек на YouTube-канале

🔵 Нам доверяют с 2017 года. Мы прошли вместе с вами через все: кризисы, войны, пандемии

🔵 Нам доверяют свыше 700 тыс. по всей нашей телеграм-сети

Мы несем знания, которые помогают управлять и приумножать деньги. Подписывайтесь на InvestFuture — здесь умеют объяснять сложное простыми словами и вовремя подсвечивать важное.

😄 Здесь собираются те, кто не гонится за «быстрыми деньгами», а строит прочный финансовый фундамент, как в кошельке, так и в голове.

13.05.202515:12

💰 Секьюритизация — новый тренд на рынке облигаций?

Вы наверняка слышали про ипотечный кризис 2008 года. Его породила именно она — секьюритизация. Но сама по себе эта штука не плохая, просто применять её нужно с умом.

А на нашем рынке она как раз начала входить в моду – самое время обсудить.

❓ Что такое «секьюритизация активов»? Если коротко: банк упаковывает выданные кредиты в облигации, чтобы привлечь деньги под их обеспечение. Работает и с ипотекой, и с потребкредитами, и с контрактами.

Пример: у банка есть пул займов, но ждать 5 лет, пока клиенты всё вернут — долго. Поэтому он передаёт эти кредиты в специальную компанию (SPV), та выпускает облигации, а вы — инвестор — получаете выплаты по мере погашения этих займов.

Зачем это банкам?

➖освобождают капитал — можно выдать больше новых кредитов

➖снижают риски — займы выводятся за баланс

➖получают маржу сразу

А нам, инвесторам, зачем?

➖высокая доходность

➖обеспечение — реальные активы

➖часто доступны даже для неквалов

❗️ Но помним о рисках:

➖нет точной даты погашения

➖доходность зависит от качества кредитного портфеля

➖структура сложная, ликвидность низкая

Как это устроено?

➖SPV (СФО) выпускает облигации, а активы лежат у неё же

➖купоны платятся из погашений по кредитам

➖часто есть револьверный период (до года), когда возвращённые деньги идут на покупку новых кредитов

➖есть амортизация — тело долга возвращается частями

Классика жанра — транширование: класс А (старшие облиги, низкий риск) и класс Б (младшие, более доходные, но погашаются в последнюю очередь).

Кто выпускает?

Обычно это крупные игроки с огромными кредитными портфелями: ВТБ, Сбербанк, Совкомбанк, Газпромбанк, Т-банк. Но есть и более интересные «кадры» типа Яндекс Финтех, мы подробно про него рассказывали.

❓ Как понять, что перед вами секьюритизация?

➖смотрите на суффикс в рейтинге — AAA(ru.sf) или AA+(RU).sf

➖облигации выпускаются не самим банком, а его СФО

➖в документах будет указано, что в обеспечении — пул кредитов

Есть ли подвох? Конечно

➖выплаты зависят от дисциплины заёмщиков

➖нет чёткой даты погашения

➖структура сложная

➖вторичный рынок пока слабый

➖просто так, на глазок, сравнить такой выпуск с обычными бондами нельзя

Итог: это инструмент не для всех. Да, доходность выше. Да, риски распределены. Но разбираться в таких бумагах нужно. А ещё требуется вера в качество кредитного портфеля, а не просто в имя эмитента.

Зато если рынок будет развиваться, регулирование усилится, а кейсы окажутся удачными — секьюритизация может стать новым «хай-доходным» сегментом для продвинутых инвесторов.

А как вы относитесь к таким облигациям?

#Учимся

@IF_Bonds

Вы наверняка слышали про ипотечный кризис 2008 года. Его породила именно она — секьюритизация. Но сама по себе эта штука не плохая, просто применять её нужно с умом.

А на нашем рынке она как раз начала входить в моду – самое время обсудить.

❓ Что такое «секьюритизация активов»? Если коротко: банк упаковывает выданные кредиты в облигации, чтобы привлечь деньги под их обеспечение. Работает и с ипотекой, и с потребкредитами, и с контрактами.

Пример: у банка есть пул займов, но ждать 5 лет, пока клиенты всё вернут — долго. Поэтому он передаёт эти кредиты в специальную компанию (SPV), та выпускает облигации, а вы — инвестор — получаете выплаты по мере погашения этих займов.

Зачем это банкам?

➖освобождают капитал — можно выдать больше новых кредитов

➖снижают риски — займы выводятся за баланс

➖получают маржу сразу

А нам, инвесторам, зачем?

➖высокая доходность

➖обеспечение — реальные активы

➖часто доступны даже для неквалов

❗️ Но помним о рисках:

➖нет точной даты погашения

➖доходность зависит от качества кредитного портфеля

➖структура сложная, ликвидность низкая

Как это устроено?

➖SPV (СФО) выпускает облигации, а активы лежат у неё же

➖купоны платятся из погашений по кредитам

➖часто есть револьверный период (до года), когда возвращённые деньги идут на покупку новых кредитов

➖есть амортизация — тело долга возвращается частями

Классика жанра — транширование: класс А (старшие облиги, низкий риск) и класс Б (младшие, более доходные, но погашаются в последнюю очередь).

Кто выпускает?

Обычно это крупные игроки с огромными кредитными портфелями: ВТБ, Сбербанк, Совкомбанк, Газпромбанк, Т-банк. Но есть и более интересные «кадры» типа Яндекс Финтех, мы подробно про него рассказывали.

❓ Как понять, что перед вами секьюритизация?

➖смотрите на суффикс в рейтинге — AAA(ru.sf) или AA+(RU).sf

➖облигации выпускаются не самим банком, а его СФО

➖в документах будет указано, что в обеспечении — пул кредитов

Есть ли подвох? Конечно

➖выплаты зависят от дисциплины заёмщиков

➖нет чёткой даты погашения

➖структура сложная

➖вторичный рынок пока слабый

➖просто так, на глазок, сравнить такой выпуск с обычными бондами нельзя

Итог: это инструмент не для всех. Да, доходность выше. Да, риски распределены. Но разбираться в таких бумагах нужно. А ещё требуется вера в качество кредитного портфеля, а не просто в имя эмитента.

Зато если рынок будет развиваться, регулирование усилится, а кейсы окажутся удачными — секьюритизация может стать новым «хай-доходным» сегментом для продвинутых инвесторов.

А как вы относитесь к таким облигациям?

#Учимся

@IF_Bonds

13.05.202509:43

Взяли во внимание объективную критику и обновили подборку облигаций

Дополнив полной информацией про купоны и оферты, а также, заменив 2 выпуска.

Теперь в подборке корпоративные облигации с фиксированным купоном выше ОФЗ и средней длиной, что позволит им также расти в теле для спекуляций, в случае снижения ключевой ставки.

😙 Благодарим за обратную связь

Дополнив полной информацией про купоны и оферты, а также, заменив 2 выпуска.

Теперь в подборке корпоративные облигации с фиксированным купоном выше ОФЗ и средней длиной, что позволит им также расти в теле для спекуляций, в случае снижения ключевой ставки.

😙 Благодарим за обратную связь

12.05.202515:40

👍 Не только ОФЗ! Ловите топ корпоративных фиксов с хорошим купоном

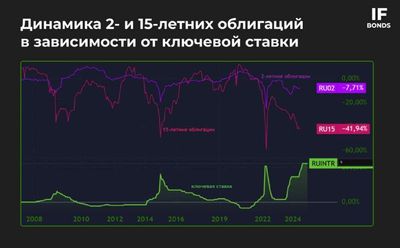

Инфляция постепенно отступает: 10,24% годовых против 10,31% неделей ранее. И хотя все сейчас смотрят на ОФЗ, мы предлагаем не забывать и про «корпоратов»

Если ставки пойдут вниз (а рынок этого явно ждёт), облигации из подборки дадут возможность не только получить вкусные купоны, но и возможность, скинуть их с ростом тела.

Правда, найти адекватные корпоративные выпуски с хоть какой-то длиной непросто: если мы берем в портфель компанию на 3+ лет, у неё должен быть нормальный рейтинг и адекватный риск профиля. Мы пошерстили по рынку — и вот что выбрали для вас.

1️⃣ РЖД (

➖кредитный рейтинг: AAA

➖оферта: 06.04.2029

➖котировка ~ 101,4%

➖YTM к оферте: 18,28%

➖Купон: 17,4%

2️⃣ ЕвроТранс (

➖кредитный рейтинг: A-

➖погашение: 11.02.2031

➖котировка ~80,1%

➖YTM: 24,45%

➖Купон: 16,5% (с амортизацией)

3️⃣ Атомэнергопром (

➖кредитный рейтинг: AAA

➖погашение: 11.04.2030

➖котировка ~101,5%

➖YTM: 17,93%

➖Купон: 17,3%

4️⃣ ХК Новотранс (

➖кредитный рейтинг: AA-

➖погашение: 22.09.2028

➖котировка ~ 104,3%

➖YTM: 18,27%

➖Купон: 18,75%

5️⃣ ЕвроТранс (

➖кредитный рейтинг: A-

➖погашение: 16.10.2029

➖котировка ~111.55%

➖YTM: 23,14%

➖Купон: 25%

❗️ Главное — это не трейд на неделю, а стратегия для тех, кто готов подождать. Сохраняйте подборку, ведь такие бумаги могут стать опорой портфеля, принося стабильный поток и рост тела.

#ТОП

@IF_Bonds

Инфляция постепенно отступает: 10,24% годовых против 10,31% неделей ранее. И хотя все сейчас смотрят на ОФЗ, мы предлагаем не забывать и про «корпоратов»

Если ставки пойдут вниз (а рынок этого явно ждёт), облигации из подборки дадут возможность не только получить вкусные купоны, но и возможность, скинуть их с ростом тела.

Правда, найти адекватные корпоративные выпуски с хоть какой-то длиной непросто: если мы берем в портфель компанию на 3+ лет, у неё должен быть нормальный рейтинг и адекватный риск профиля. Мы пошерстили по рынку — и вот что выбрали для вас.

1️⃣ РЖД (

RU000A10BGF2)➖кредитный рейтинг: AAA

➖оферта: 06.04.2029

➖котировка ~ 101,4%

➖YTM к оферте: 18,28%

➖Купон: 17,4%

2️⃣ ЕвроТранс (

RU000A1082G5)➖кредитный рейтинг: A-

➖погашение: 11.02.2031

➖котировка ~80,1%

➖YTM: 24,45%

➖Купон: 16,5% (с амортизацией)

3️⃣ Атомэнергопром (

RU000A10BFG2)➖кредитный рейтинг: AAA

➖погашение: 11.04.2030

➖котировка ~101,5%

➖YTM: 17,93%

➖Купон: 17,3%

4️⃣ ХК Новотранс (

RU000A10BBE6)➖кредитный рейтинг: AA-

➖погашение: 22.09.2028

➖котировка ~ 104,3%

➖YTM: 18,27%

➖Купон: 18,75%

5️⃣ ЕвроТранс (

RU000A10A141)➖кредитный рейтинг: A-

➖погашение: 16.10.2029

➖котировка ~111.55%

➖YTM: 23,14%

➖Купон: 25%

❗️ Главное — это не трейд на неделю, а стратегия для тех, кто готов подождать. Сохраняйте подборку, ведь такие бумаги могут стать опорой портфеля, принося стабильный поток и рост тела.

#ТОП

@IF_Bonds

12.05.202514:01

🗓 С 1 июня RusBonds прекращает работу с "физиками". Как, вы еще не купили нашу таблицу для расчета доходности облигаций?

Исправляем ситуацию! По запросам тех, кто не успел в прошлую волну, мы снова открываем продажи и 31 мая держим цену 980₽.

С 1 июня цена на таблицу вырастет до 1499₽.

Что внутри?

➖гугл-таблица (сохраните себе на диск перед началом использования)

➖3 видеоинструкции

➖чат, где вы получите ответы, если возникнут вопросы по инструменту

Переходите по ссылке и забирайте разработку InvestFuture в помощники для вашего кошелька! 👇

https://auth.robokassa.ru/merchant/Invoice/BmT8HjqiJESQg3XLfMccYg

Оферта

Исправляем ситуацию! По запросам тех, кто не успел в прошлую волну, мы снова открываем продажи и 31 мая держим цену 980₽.

С 1 июня цена на таблицу вырастет до 1499₽.

Что внутри?

➖гугл-таблица (сохраните себе на диск перед началом использования)

➖3 видеоинструкции

➖чат, где вы получите ответы, если возникнут вопросы по инструменту

Переходите по ссылке и забирайте разработку InvestFuture в помощники для вашего кошелька! 👇

https://auth.robokassa.ru/merchant/Invoice/BmT8HjqiJESQg3XLfMccYg

Оферта

09.05.202515:22

🗓 Однодневка с доходом: оно нам надо?

Каждый вечер в приложении ВТБ появляются однодневные облигации… и наутро уже исчезают, оставляя вам несколько десятых процента прибыли. Интересно? Сейчас разберёмся.

Что это такое? Дисконтные облигации, которые живут всего один торговый день. Вы покупаете их по цене чуть ниже номинала — например, за 999,45 ₽, а уже на следующее утро получаете 1000 ₽. Казалось бы, копейки, около 0,05% за день. Но если пересчитать на годовую доходность, выходят приличные 20–21%.

Но вот нюанс: смысл есть, только если вы паркуете миллионы, а не студенческий кэш на шавуху. Потому что:

1️⃣ Комиссии — враг трейдера. Покупка у ВТБ почти безболезненна: около 0,00342%. А вот у других брокеров комиссия может съесть всю доходность и даже залезть в карман.

2️⃣ Окно на вход — 30 минут в день. Пропустил — гуляй.

3️⃣ Покупка через QUIK или приложение ВТБ. Если торгуете не через этот банк — готовьтесь плясать с бубном.

❓ Для чего тогда вообще нужны эти бонды?

➖припарковать денег на пару дней с понятной доходностью

➖оптимизацировать налог при выводе (погашение — это не продажа)

➖«переночевать» выходные и получить троекратный доход

➖нет волатильности — погашение всегда по номиналу

Кому стоит с этим связываться? Тем, кто:

➖клиент ВТБ

➖паркует деньги от 5 млн+ рублей

➖хочет держать ликвидность и не заморачиваться со вторичкой

➖готов каждый день жонглировать заявками

Все про вас? Тогда да – это рабочий инструмент. Если же у вас комиссия больше 0,04% или нет желания перезаходить вручную каждый день — забудьте. Лучше уж фонд ликвидности или короткие ОФЗ.

#Разбираем

@IF_Bonds

Каждый вечер в приложении ВТБ появляются однодневные облигации… и наутро уже исчезают, оставляя вам несколько десятых процента прибыли. Интересно? Сейчас разберёмся.

Что это такое? Дисконтные облигации, которые живут всего один торговый день. Вы покупаете их по цене чуть ниже номинала — например, за 999,45 ₽, а уже на следующее утро получаете 1000 ₽. Казалось бы, копейки, около 0,05% за день. Но если пересчитать на годовую доходность, выходят приличные 20–21%.

Но вот нюанс: смысл есть, только если вы паркуете миллионы, а не студенческий кэш на шавуху. Потому что:

1️⃣ Комиссии — враг трейдера. Покупка у ВТБ почти безболезненна: около 0,00342%. А вот у других брокеров комиссия может съесть всю доходность и даже залезть в карман.

2️⃣ Окно на вход — 30 минут в день. Пропустил — гуляй.

3️⃣ Покупка через QUIK или приложение ВТБ. Если торгуете не через этот банк — готовьтесь плясать с бубном.

❓ Для чего тогда вообще нужны эти бонды?

➖припарковать денег на пару дней с понятной доходностью

➖оптимизацировать налог при выводе (погашение — это не продажа)

➖«переночевать» выходные и получить троекратный доход

➖нет волатильности — погашение всегда по номиналу

Кому стоит с этим связываться? Тем, кто:

➖клиент ВТБ

➖паркует деньги от 5 млн+ рублей

➖хочет держать ликвидность и не заморачиваться со вторичкой

➖готов каждый день жонглировать заявками

Все про вас? Тогда да – это рабочий инструмент. Если же у вас комиссия больше 0,04% или нет желания перезаходить вручную каждый день — забудьте. Лучше уж фонд ликвидности или короткие ОФЗ.

#Разбираем

@IF_Bonds

08.05.202515:01

🐸 Купил по 500 – получил 1000, плюс купоны. На рынке облигаций появился новый «зверь»

Встречайте: бонды Газпромнефти 3Р15 продаются по 50% от номинала и даже платят купон 2% годовых. Такого мы еще не видели.

Что же это за гибрид и почему он может быть интересен?

Это не просто дисконтная облигация. Классика этого жанра такая: вы покупаете бумагу, например, за 500 рублей, не получаете купоны, а при погашении эмитент возвращает 1000 ₽. Разница — это и есть ваша доходность.

Обычно такие бумаги:

➖просты в расчётах

➖идеально подходят для ИИС и льгот по налогу на доход

➖но у нас на рынке почти не встречаются (последние были у Сбера в прошлом году)

А вот Газпромнефть решила скрестить дисконт с купонной облигацией:

➖цена размещения: 50% от номинала

➖купон: 2% годовых (ежемесячно)

➖погашение: 100% через 5 лет

➖доходность к погашению (YTM): ~18% (при учёте дисконта и купонов)

То есть, тут вы получаете небольшой кэшфлоу и основной доход — от роста тела к погашению. Эдакая «дисконтка с пенсией».

Какие плюсы?

➖у Газпромнефти наивысший рейтинг (AAA от АКРА и Эксперт РА)

➖небольшой купон – меньше риск реинвестиций

➖бумага без оферты и амортизации

А минусы?

➖не для тех, кому важен стабильный денежный поток

➖придётся ждать 5 лет, чтобы получить тело целиком

Может ли стать трендом? Если инвесторы примут формат — почему бы нет? Это способ привлечь деньги при низком купоне и не пугать рынок.

Вывод: перед нами интересный гибрид — не совсем фикс, не совсем дисконт. Но идея понятна: купить сейчас «со скидкой», зафиксировать хорошую доходность в длинную и особо не переживать за эмитента.

Подойдет, если вы не боитесь ждать 5 лет, не хотите брать высокие риски и согласны на доходность немногим выше ОФЗ.

#Размещения

@IF_Bonds

Встречайте: бонды Газпромнефти 3Р15 продаются по 50% от номинала и даже платят купон 2% годовых. Такого мы еще не видели.

Что же это за гибрид и почему он может быть интересен?

Это не просто дисконтная облигация. Классика этого жанра такая: вы покупаете бумагу, например, за 500 рублей, не получаете купоны, а при погашении эмитент возвращает 1000 ₽. Разница — это и есть ваша доходность.

Обычно такие бумаги:

➖просты в расчётах

➖идеально подходят для ИИС и льгот по налогу на доход

➖но у нас на рынке почти не встречаются (последние были у Сбера в прошлом году)

А вот Газпромнефть решила скрестить дисконт с купонной облигацией:

➖цена размещения: 50% от номинала

➖купон: 2% годовых (ежемесячно)

➖погашение: 100% через 5 лет

➖доходность к погашению (YTM): ~18% (при учёте дисконта и купонов)

То есть, тут вы получаете небольшой кэшфлоу и основной доход — от роста тела к погашению. Эдакая «дисконтка с пенсией».

Какие плюсы?

➖у Газпромнефти наивысший рейтинг (AAA от АКРА и Эксперт РА)

➖небольшой купон – меньше риск реинвестиций

➖бумага без оферты и амортизации

А минусы?

➖не для тех, кому важен стабильный денежный поток

➖придётся ждать 5 лет, чтобы получить тело целиком

Может ли стать трендом? Если инвесторы примут формат — почему бы нет? Это способ привлечь деньги при низком купоне и не пугать рынок.

Вывод: перед нами интересный гибрид — не совсем фикс, не совсем дисконт. Но идея понятна: купить сейчас «со скидкой», зафиксировать хорошую доходность в длинную и особо не переживать за эмитента.

Подойдет, если вы не боитесь ждать 5 лет, не хотите брать высокие риски и согласны на доходность немногим выше ОФЗ.

#Размещения

@IF_Bonds

06.05.202512:49

😱 Пропустил оферту — заперт в бонде с доходностью около 0% годовых!

Да, такое возможно. И подобная ловушка уже захлопнулась для десятков тысяч инвесторов.

На рынке давно существуют облигации с переменным купоном. На момент размещения он может быть вполне приличным. А вот после оферты эмитент имеет право его изменить — хоть до 0,01%.

Напомним: оферта — это право потребовать досрочного погашения облигации. Она бывает:

➖call (инициирует эмитент)

➖put (право инвестора, она-то нас и интересует)

Обычно перед датой put-оферты эмитент объявляет новый купон. И тут два сценария:

1️⃣ Он остаётся рыночным — тогда можно либо выйти, либо остаться, как удобно.

2️⃣ Купон снижается до условных 0,01% — и это сигнал: «Пожалуйста, сдайте бумаги». Эмитенту не нужен дорогой долг, он хочет рефинансироваться дешевле. Ничего личного – просто бизнес.

❗️ Но если вы пропустили оферту, то остаётесь в глубоко не рыночной бумаге!

➖цена бумаги после оферты обычно проседает на 10-15%

➖купон почти обнуляется — и вы фактически «в ловушке»

Такие случаи не редкость. По данным Cbonds, на рынке 43 выпуска с купоном ниже 1%.

А решать эту проблему будут? В декабре прошлого года этот вопрос подняли на экспертном совете при ЦБ, а в апреле 2025 — и на профильном комитете Мосбиржи. Идеи такие:

➖автоматически акцептить оферту для неквалифицированных инвесторов (даже если вы «проспали», все случилось без вас)

➖установить обязанность эмитента поддерживать котировки, если он снизил купон

➖сделать информирование более надёжным (а не только через брокера и НРД, где сообщение легко упустить)

Но пока ничего из этого не реализовано...

🤔 Что делать уже сейчас? Будьте внимательны и дисциплинированы: важно не только покупать «по рекомендации», но и отслеживать оферты.

Если вы не супер-активный инвестор — лучше выбирать бумаги без сложных условий и с понятным купоном до погашения.

#Учимся

@IF_Bonds

Да, такое возможно. И подобная ловушка уже захлопнулась для десятков тысяч инвесторов.

На рынке давно существуют облигации с переменным купоном. На момент размещения он может быть вполне приличным. А вот после оферты эмитент имеет право его изменить — хоть до 0,01%.

Напомним: оферта — это право потребовать досрочного погашения облигации. Она бывает:

➖call (инициирует эмитент)

➖put (право инвестора, она-то нас и интересует)

Обычно перед датой put-оферты эмитент объявляет новый купон. И тут два сценария:

1️⃣ Он остаётся рыночным — тогда можно либо выйти, либо остаться, как удобно.

2️⃣ Купон снижается до условных 0,01% — и это сигнал: «Пожалуйста, сдайте бумаги». Эмитенту не нужен дорогой долг, он хочет рефинансироваться дешевле. Ничего личного – просто бизнес.

❗️ Но если вы пропустили оферту, то остаётесь в глубоко не рыночной бумаге!

➖цена бумаги после оферты обычно проседает на 10-15%

➖купон почти обнуляется — и вы фактически «в ловушке»

Такие случаи не редкость. По данным Cbonds, на рынке 43 выпуска с купоном ниже 1%.

А решать эту проблему будут? В декабре прошлого года этот вопрос подняли на экспертном совете при ЦБ, а в апреле 2025 — и на профильном комитете Мосбиржи. Идеи такие:

➖автоматически акцептить оферту для неквалифицированных инвесторов (даже если вы «проспали», все случилось без вас)

➖установить обязанность эмитента поддерживать котировки, если он снизил купон

➖сделать информирование более надёжным (а не только через брокера и НРД, где сообщение легко упустить)

Но пока ничего из этого не реализовано...

🤔 Что делать уже сейчас? Будьте внимательны и дисциплинированы: важно не только покупать «по рекомендации», но и отслеживать оферты.

Если вы не супер-активный инвестор — лучше выбирать бумаги без сложных условий и с понятным купоном до погашения.

#Учимся

@IF_Bonds

05.05.202516:00

⚛️ Росатом хочет в Китай. Что это значит для нашего рынка?

Атомный гигант задумался о выпуске облигаций за пределами России — возможно, на рынке КНР. Его дочка уже получила высший рейтинг AAA от китайского Dagong. В Китае сейчас ставки для эмитентов с таким рейтингом ниже 5%. В РФ такого днем с огнем не сыщешь.

Если крупные российские компании смогут занимать под <5% в юанях, что будет с юаневыми бондами на нашем рынке? Смотрите: Газпромнефть в прошлом году на размещении предложила почти 8% в юанях. Но если доступ к настоящему китайскому рынку откроется всерьёз, а там ставка 4–5%, то:

➖доходность юаневых бондов внутри РФ явно упадет

➖их цена вырастет

➖новые выпуски будут уже по куда более скромным ставкам

❌ Однако Китай не спешит открывать рынок для российских эмитентов. Пока только Русал сумел там разместиться ещё в 2017. Да и санкционные опасности никто не отменял.

Даже с китайским рейтингом, российские компании — не местные. Им могут выставлять премию за риск, особенно если речь идёт о госкомпаниях. Даже с AAA по китайской шкале статус «нерезидента» может обернуться дополнительной премией в доходности. Да и объёмы заимствований на начальном этапе будут скорее тестовыми, чем массовыми.

Юаневые бонды в РФ — это не совсем Китай: хоть номинал и в китайской валюте, но размещение идёт через московскую инфраструктуру, и с рынком КНР крайне мало общего.

Что мы об этом думаем? Пока рано говорить о переоценке всего юаневого сегмента в РФ. Но если путь в Китай откроется по-настоящему, то:

➖доходности по юаневым бондам внутри России будут снижаться

➖текущие бумаги с купонами 5–8% станут редким видом, и в моменте их цена вырастет

Но пока это скорее стратегический вброс и «прощупывание почвы». Массового выхода на китайский рынок не будет без чёткого зелёного света со стороны Пекина.

Поэтому паниковать и скупать всё подряд — рано, но держать в уме — стоит.

#Горячее

@IF_Bonds

Атомный гигант задумался о выпуске облигаций за пределами России — возможно, на рынке КНР. Его дочка уже получила высший рейтинг AAA от китайского Dagong. В Китае сейчас ставки для эмитентов с таким рейтингом ниже 5%. В РФ такого днем с огнем не сыщешь.

Если крупные российские компании смогут занимать под <5% в юанях, что будет с юаневыми бондами на нашем рынке? Смотрите: Газпромнефть в прошлом году на размещении предложила почти 8% в юанях. Но если доступ к настоящему китайскому рынку откроется всерьёз, а там ставка 4–5%, то:

➖доходность юаневых бондов внутри РФ явно упадет

➖их цена вырастет

➖новые выпуски будут уже по куда более скромным ставкам

❌ Однако Китай не спешит открывать рынок для российских эмитентов. Пока только Русал сумел там разместиться ещё в 2017. Да и санкционные опасности никто не отменял.

Даже с китайским рейтингом, российские компании — не местные. Им могут выставлять премию за риск, особенно если речь идёт о госкомпаниях. Даже с AAA по китайской шкале статус «нерезидента» может обернуться дополнительной премией в доходности. Да и объёмы заимствований на начальном этапе будут скорее тестовыми, чем массовыми.

Юаневые бонды в РФ — это не совсем Китай: хоть номинал и в китайской валюте, но размещение идёт через московскую инфраструктуру, и с рынком КНР крайне мало общего.

Что мы об этом думаем? Пока рано говорить о переоценке всего юаневого сегмента в РФ. Но если путь в Китай откроется по-настоящему, то:

➖доходности по юаневым бондам внутри России будут снижаться

➖текущие бумаги с купонами 5–8% станут редким видом, и в моменте их цена вырастет

Но пока это скорее стратегический вброс и «прощупывание почвы». Массового выхода на китайский рынок не будет без чёткого зелёного света со стороны Пекина.

Поэтому паниковать и скупать всё подряд — рано, но держать в уме — стоит.

#Горячее

@IF_Bonds

02.05.202513:40

😻 Купон 21%, доходность 25% — мечта или ловушка иллюзий?

Купили бы облигацию с такими параметрами? Не торопитесь! Мы уже писали, что доходность бывает разная.

1️⃣ Купонная — просто годовой размер выплат по облигации. Подходит, если покупаете по номиналу и держите до погашения, а купоны тратите.

2️⃣ Текущая = купон / цена покупки. Актуальна, если купили на вторичке и планируете продать по той же цене. Но цена постоянно меняется, так что это лишь ориентир.

3️⃣ Простая доходность — учитывает цену покупки, купоны, НКД и цену продажи. Подходит, если держите до погашения, но не реинвестируете купоны. Более честный ориентир.

4️⃣ Доходность к погашению (YTM) учитывает всё: купоны, цену, НКД и предполагает, что все купоны будут реинвестированы под ту же ставку. Чтобы ее получить, надо держать облигацию до погашения и реинвестировать все купоны по той же ставке. Это доходность «в идеальном мире», и она редко совпадает с реальностью.

❓ Почему YTM может обмануть? Она часто завышена за счёт дохода от реинвестирования купонов.

Пример:

➖купон — 11%

➖YTM — 13,5%

Разница — это процент на процент, если вы сможете реинвестировать каждый купон под те же 11% годовых. А это маловероятно, особенно если ставка пойдёт вниз.

А если ставка вырастет — вы вообще можете продать бумагу с убытком. Например, купили под 11%, а на рынке стали торговаться бумаги с купоном 14% — ваша цена упадёт.

Как не попасть в ловушку? Хотите просто поток выплат? Смотрите на купон. Держите до погашения без реинвестиций? Ориентируйтесь на простую доходность.

Оцениваете бумагу по YTM? — Убедитесь, что понимаете её допущения. Взгляните хотя бы на кривую доходности: она покажет, что рынок ждёт от ставок.

Как это выглядит на практике?

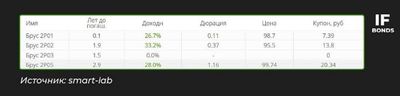

У нас четыре облигации: см таблицу. Инвестор хочет вложиться на 5 лет. Что выбрать?

➖A погасится раньше, придётся потом реинвестировать тело

➖B и C — долгие, и через 5 лет их придётся продавать — доход будет зависеть от текущей рыночной ставки

➖D — совпадает с горизонтом, результат более предсказуемый.

При прочих равных большой купон = большая доля дохода от реинвестиций, а значит — выше риск, что итоговая доходность будет ниже YTM.

Вывод: не ведитесь на яркие цифры. Доходность к погашению — это обещание, а не гарантия. Купон и простая доходность чаще ближе к правде. А если всё-таки YTM — стройте свои гипотезы и принимайте решение осознанно.

#Учимся

@IF_Bonds

Купили бы облигацию с такими параметрами? Не торопитесь! Мы уже писали, что доходность бывает разная.

1️⃣ Купонная — просто годовой размер выплат по облигации. Подходит, если покупаете по номиналу и держите до погашения, а купоны тратите.

2️⃣ Текущая = купон / цена покупки. Актуальна, если купили на вторичке и планируете продать по той же цене. Но цена постоянно меняется, так что это лишь ориентир.

3️⃣ Простая доходность — учитывает цену покупки, купоны, НКД и цену продажи. Подходит, если держите до погашения, но не реинвестируете купоны. Более честный ориентир.

4️⃣ Доходность к погашению (YTM) учитывает всё: купоны, цену, НКД и предполагает, что все купоны будут реинвестированы под ту же ставку. Чтобы ее получить, надо держать облигацию до погашения и реинвестировать все купоны по той же ставке. Это доходность «в идеальном мире», и она редко совпадает с реальностью.

❓ Почему YTM может обмануть? Она часто завышена за счёт дохода от реинвестирования купонов.

Пример:

➖купон — 11%

➖YTM — 13,5%

Разница — это процент на процент, если вы сможете реинвестировать каждый купон под те же 11% годовых. А это маловероятно, особенно если ставка пойдёт вниз.

А если ставка вырастет — вы вообще можете продать бумагу с убытком. Например, купили под 11%, а на рынке стали торговаться бумаги с купоном 14% — ваша цена упадёт.

Как не попасть в ловушку? Хотите просто поток выплат? Смотрите на купон. Держите до погашения без реинвестиций? Ориентируйтесь на простую доходность.

Оцениваете бумагу по YTM? — Убедитесь, что понимаете её допущения. Взгляните хотя бы на кривую доходности: она покажет, что рынок ждёт от ставок.

Как это выглядит на практике?

У нас четыре облигации: см таблицу. Инвестор хочет вложиться на 5 лет. Что выбрать?

➖A погасится раньше, придётся потом реинвестировать тело

➖B и C — долгие, и через 5 лет их придётся продавать — доход будет зависеть от текущей рыночной ставки

➖D — совпадает с горизонтом, результат более предсказуемый.

При прочих равных большой купон = большая доля дохода от реинвестиций, а значит — выше риск, что итоговая доходность будет ниже YTM.

Вывод: не ведитесь на яркие цифры. Доходность к погашению — это обещание, а не гарантия. Купон и простая доходность чаще ближе к правде. А если всё-таки YTM — стройте свои гипотезы и принимайте решение осознанно.

#Учимся

@IF_Bonds

02.05.202506:20

🥇 Золотые облигации: блестящая инвестиция или ловушка для романтиков?

Давненько мы не говорили о «золотых» облигациях — а ведь этот «редкий зверь» на рынке заслуживает внимания. Особенно если вы ищете защиту от девальвации рубля, но не хотите покупать физический металл.

❓ Что это такое вообще? Облигации, номинал которых привязан к цене золота. Вам платят купон в рублях, но расчёт идёт с учётом курса металла по данным ЦБ. Если он дорожает — растёт и тело долга. Если падает — увы.

В чём риски золотых облигаций? Вы берёте на себя не только риск эмитента, но и:

➖риск снижения цен на золото

➖валютный риск (если рубль укрепляется — теряете в доходности)

➖риск низкой ликвидности и высокой волатильности

И главное — за бумагой не стоит физическое золото. Это не слиток, а, откровенно говоря, бумажка.

Кто это все придумал? Первым на рынок с новым инструментом вышел Селигдар, позже подтянулся и Полюс, но с куда более скромной ставкой, и сейчас торги по его выпуску ведутся, скорее всего в закрытом режиме, так как в стакане ликвидности по нему нет.

Что сейчас есть на рынке?

1️⃣ Селигдар GOLD01 RU000A1062M5

➖котировка: 83,32%

➖погашение: 31.03.2028

➖купон: 5,4%

2️⃣ Селигдар GOLD02 RU000A106XD7

➖котировка: 84,62%

➖погашение: 03.01.2030

➖купон: 5,4%

3️⃣ Селигдар GOLD03 RU000A108RQ7

➖котировка: 83,31%

➖погашение: 14.09.2029

➖купон: 5,4%

Что по рынку? Сейчас золото стоит ~$3200 за унцию. Если верите в дальнейший рост цен на металл (но не в крепкий рубль) — «золотые» облигации могут быть интересны. Это что-то вроде квазивалютной замещающей бумаги со своими нюансами.

А вот если вы ищете способ хеджировать портфель и готовы к повышенной волатильности — да, это вариант. И кстати, доступны золотые бонды даже неквалам.

#Разбираем

@IF_Bonds

Давненько мы не говорили о «золотых» облигациях — а ведь этот «редкий зверь» на рынке заслуживает внимания. Особенно если вы ищете защиту от девальвации рубля, но не хотите покупать физический металл.

❓ Что это такое вообще? Облигации, номинал которых привязан к цене золота. Вам платят купон в рублях, но расчёт идёт с учётом курса металла по данным ЦБ. Если он дорожает — растёт и тело долга. Если падает — увы.

В чём риски золотых облигаций? Вы берёте на себя не только риск эмитента, но и:

➖риск снижения цен на золото

➖валютный риск (если рубль укрепляется — теряете в доходности)

➖риск низкой ликвидности и высокой волатильности

И главное — за бумагой не стоит физическое золото. Это не слиток, а, откровенно говоря, бумажка.

Кто это все придумал? Первым на рынок с новым инструментом вышел Селигдар, позже подтянулся и Полюс, но с куда более скромной ставкой, и сейчас торги по его выпуску ведутся, скорее всего в закрытом режиме, так как в стакане ликвидности по нему нет.

Что сейчас есть на рынке?

1️⃣ Селигдар GOLD01 RU000A1062M5

➖котировка: 83,32%

➖погашение: 31.03.2028

➖купон: 5,4%

2️⃣ Селигдар GOLD02 RU000A106XD7

➖котировка: 84,62%

➖погашение: 03.01.2030

➖купон: 5,4%

3️⃣ Селигдар GOLD03 RU000A108RQ7

➖котировка: 83,31%

➖погашение: 14.09.2029

➖купон: 5,4%

Что по рынку? Сейчас золото стоит ~$3200 за унцию. Если верите в дальнейший рост цен на металл (но не в крепкий рубль) — «золотые» облигации могут быть интересны. Это что-то вроде квазивалютной замещающей бумаги со своими нюансами.

А вот если вы ищете способ хеджировать портфель и готовы к повышенной волатильности — да, это вариант. И кстати, доступны золотые бонды даже неквалам.

#Разбираем

@IF_Bonds

30.04.202513:59

🍒 Владельцы Брусники могут требовать досрочного погашения. Ждем панику?

У вас есть облигации Брусники 002Р-01? Можете требовать досрочного погашения! Причина — нарушение ковенанты по уровню левериджа: показатель "долг/капитал" по МСФО вышел за рамки 3:1. Это триггер, который прописан в условиях выпуска — и теперь эмитент обязан исполнять обязательства, если ему предъявят бумаги.

Напомним параметры выпуска:

➖размещён в 2021 году под 11,85% годовых

➖объём — 5,25 млрд ₽, после частичной амортизации осталось 1,3 млрд ₽

➖срок погашения — 10 июня 2025

Заявки на досрочное погашение можно подать до 20 мая, а выплатить по ним деньги Брусника должна до 29 мая

Что за компания? Брусника — девелопер из Екатеринбурга, работает в крупных городах Урала и Сибири, а также в Москве и Подмосковье. Компания активно развивалась, в том числе за счёт долгового рынка. Но высокая ставка и непростые времена для стройки (рост себестоимости, отмена льготной ипотеки и замедление продаж) сделали своё дело.

🔔 Нарушение ковенант — не дефолт, но звоночек. Обычно это означает, что долговая нагрузка выросла, а кредиторы решили подстраховаться. В данном случае формально всё по правилам, но как на это отреагируют инвесторы — вопрос открытый. Особенно с учётом того, что в обороте сейчас находится 4 выпуска на 15,2 млрд ₽.

Что мы об этом думаем? Ближайшее погашение — в июне, а эмитент — не в дефолте. Но нарушение ковенанты — неприятный сигнал. Если вы держите этот выпуск, то вам придется решить: попытаться досрочно выйти или дождаться планового погашения. А если только присматриваетесь к бумагам Брусники — рассматривайте с осторожностью. Девелопмент — эпицентр замедления экономики.

Важно: иногда компании пытаются договориться с инвесторами о неиспользовании права на досрочное погашение, предлагая бонус. Будем следить, пойдет ли на это Брусника.

#Горячее

@IF_Bonds

У вас есть облигации Брусники 002Р-01? Можете требовать досрочного погашения! Причина — нарушение ковенанты по уровню левериджа: показатель "долг/капитал" по МСФО вышел за рамки 3:1. Это триггер, который прописан в условиях выпуска — и теперь эмитент обязан исполнять обязательства, если ему предъявят бумаги.

Напомним параметры выпуска:

➖размещён в 2021 году под 11,85% годовых

➖объём — 5,25 млрд ₽, после частичной амортизации осталось 1,3 млрд ₽

➖срок погашения — 10 июня 2025

Заявки на досрочное погашение можно подать до 20 мая, а выплатить по ним деньги Брусника должна до 29 мая

Что за компания? Брусника — девелопер из Екатеринбурга, работает в крупных городах Урала и Сибири, а также в Москве и Подмосковье. Компания активно развивалась, в том числе за счёт долгового рынка. Но высокая ставка и непростые времена для стройки (рост себестоимости, отмена льготной ипотеки и замедление продаж) сделали своё дело.

🔔 Нарушение ковенант — не дефолт, но звоночек. Обычно это означает, что долговая нагрузка выросла, а кредиторы решили подстраховаться. В данном случае формально всё по правилам, но как на это отреагируют инвесторы — вопрос открытый. Особенно с учётом того, что в обороте сейчас находится 4 выпуска на 15,2 млрд ₽.

Что мы об этом думаем? Ближайшее погашение — в июне, а эмитент — не в дефолте. Но нарушение ковенанты — неприятный сигнал. Если вы держите этот выпуск, то вам придется решить: попытаться досрочно выйти или дождаться планового погашения. А если только присматриваетесь к бумагам Брусники — рассматривайте с осторожностью. Девелопмент — эпицентр замедления экономики.

Важно: иногда компании пытаются договориться с инвесторами о неиспользовании права на досрочное погашение, предлагая бонус. Будем следить, пойдет ли на это Брусника.

#Горячее

@IF_Bonds

记录

04.05.202518:41

89.6K订阅者29.03.202517:34

500引用指数13.02.202517:26

14.5K每帖平均覆盖率13.02.202517:26

14.5K广告帖子的平均覆盖率07.05.202523:59

2.70%ER13.02.202523:59

16.11%ERR登录以解锁更多功能。