Анатолий Шарий

Реальний Київ | Украина

Україна Сейчас | УС: новини, політика

Труха⚡️Україна

Николаевский Ванёк

Инсайдер UA

Реальна Війна | Україна | Новини

Лачен пише

Nairaland Pulse | News

Анатолий Шарий

Реальний Київ | Украина

Україна Сейчас | УС: новини, політика

Труха⚡️Україна

Николаевский Ванёк

Инсайдер UA

Реальна Війна | Україна | Новини

Лачен пише

Nairaland Pulse | News

Анатолий Шарий

Реальний Київ | Украина

Україна Сейчас | УС: новини, політика

Фининди | Александр Елисеев

अर्थव्यवस्था

В 2026 году (в 37 лет) запланирован выход на пенсию.

Для связи и рекламы: @sngpwr

Мои ссылки: https://web.tribute.tg/l/yo

Правила для комментариев: https://goo.by/ONudXW

РКН: https://www.gosuslugi.ru/snet/6737721c772bb113f5293913

Для связи и рекламы: @sngpwr

Мои ссылки: https://web.tribute.tg/l/yo

Правила для комментариев: https://goo.by/ONudXW

РКН: https://www.gosuslugi.ru/snet/6737721c772bb113f5293913

TGlist रेटिंग

0

0

प्रकारसार्वजनिक

सत्यापन

असत्यापितविश्वसनीयता

अविश्वसनीयस्थानРосія

भाषाअन्य

चैनल निर्माण की तिथिТрав 09, 2025

TGlist में जोड़ा गया

Вер 15, 2024संलग्न समूह

ЧАТ "Финансовая Независимость и Гедонизм"

2.2K

15.05.202507:50

Треть россиян считают затраты в 1-2 млн рублей оптимальными для идеальной свадьбы

Тех, кто хочет потратить свыше 2 млн - ещё 8%. Об этом пишут РИА Новости со ссылкой на исследование сети "585*Золотой". Можно подумать, какие богатые молодожёны сейчас пошли! Зарабатывают настолько хорошо, что готовы спустить за один день такую сумму. Но... нет.

Почти 80% россиян считают нормальным брать кредиты на свадьбу или оплачивать товары к свадьбе с помощью сервисов рассрочек. Только 9% не собираются привлекать заемные средства и покроют расходы на свадьбу за свой счет.

Свадьба в кредит. Напоить дальних родственников посредственным пойлом, заставить их попрыгать с шариками между ног и прокатиться на кортеже из арендованных мерседесов до местной набережной. В кредит.

Это в копилку к новости о том, что 72% россиян не умеют считать даже простые проценты, не говоря о сложных. И к новости о том, что клиенты Сбера хранят 11 трлн на обычных текущих счетах, опасаясь положить их на вклад.

Меня часто спрашивают (сейчас моя жена подавится чаем и вскрикнет "да кто тебя нахрен спрашивает, кому ты нужен!"), как же всем людям накопить на приличную пенсию и сформировать хороший портфель сбережений. И когда я отвечаю "никак, это привилегия меньшинства" - обижаются. Ну а в чём я не прав? Мы - привилегированное меньшинство. Наша привилегия - грамотность и осознанность. А не какие-то большие доходы, связи и статус в обществе.

@finindie

Тех, кто хочет потратить свыше 2 млн - ещё 8%. Об этом пишут РИА Новости со ссылкой на исследование сети "585*Золотой". Можно подумать, какие богатые молодожёны сейчас пошли! Зарабатывают настолько хорошо, что готовы спустить за один день такую сумму. Но... нет.

Почти 80% россиян считают нормальным брать кредиты на свадьбу или оплачивать товары к свадьбе с помощью сервисов рассрочек. Только 9% не собираются привлекать заемные средства и покроют расходы на свадьбу за свой счет.

Свадьба в кредит. Напоить дальних родственников посредственным пойлом, заставить их попрыгать с шариками между ног и прокатиться на кортеже из арендованных мерседесов до местной набережной. В кредит.

Это в копилку к новости о том, что 72% россиян не умеют считать даже простые проценты, не говоря о сложных. И к новости о том, что клиенты Сбера хранят 11 трлн на обычных текущих счетах, опасаясь положить их на вклад.

Меня часто спрашивают (сейчас моя жена подавится чаем и вскрикнет "да кто тебя нахрен спрашивает, кому ты нужен!"), как же всем людям накопить на приличную пенсию и сформировать хороший портфель сбережений. И когда я отвечаю "никак, это привилегия меньшинства" - обижаются. Ну а в чём я не прав? Мы - привилегированное меньшинство. Наша привилегия - грамотность и осознанность. А не какие-то большие доходы, связи и статус в обществе.

@finindie

20.05.202507:16

ИИС-3 - лучшее место для покупки облигаций

Такая мысль пришла в голову. Вот аргументы:

▪️ На ИИС-3 нет налога на купоны. Налог не удерживается при зачислении купона, он не доначисляется по истечении года, он не будет удержан и при закрытии счёта. Этого аргумента уже должно быть достаточно.

▪️ Нередко облигации мы покупаем со сроком до погашения менее 3 лет. И по цене ниже номинала. На обычном счёте разница между стоимостью покупки и погашением попадёт под налог, на новом ИИС - нет налога на финрезультат.

▪️ Облигации с привязкой к валюте тоже удобно покупать на ИИС-3 по той же причине - отсутствие налога на финрезультат. Даже если он возник из-за валютной переоценки. Можно не бояться высокого налога из-за резкой девальвации и необязательно искать облигации со сроком погашения >3 лет.

Короче, несмотря на то, что я уже закинул на свой ИИС 400к+ для получения вычета, я продолжу его пополнять. И все облигации буду покупать только там.

@finindie

Такая мысль пришла в голову. Вот аргументы:

▪️ На ИИС-3 нет налога на купоны. Налог не удерживается при зачислении купона, он не доначисляется по истечении года, он не будет удержан и при закрытии счёта. Этого аргумента уже должно быть достаточно.

▪️ Нередко облигации мы покупаем со сроком до погашения менее 3 лет. И по цене ниже номинала. На обычном счёте разница между стоимостью покупки и погашением попадёт под налог, на новом ИИС - нет налога на финрезультат.

▪️ Облигации с привязкой к валюте тоже удобно покупать на ИИС-3 по той же причине - отсутствие налога на финрезультат. Даже если он возник из-за валютной переоценки. Можно не бояться высокого налога из-за резкой девальвации и необязательно искать облигации со сроком погашения >3 лет.

Короче, несмотря на то, что я уже закинул на свой ИИС 400к+ для получения вычета, я продолжу его пополнять. И все облигации буду покупать только там.

@finindie

19.05.202507:37

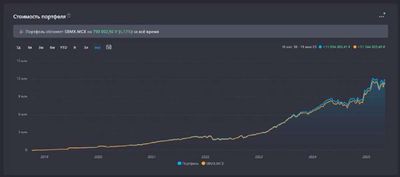

Моему портфелю российских акций 7 лет. Всё это время его состав почти не отличался от индекса Мосбиржи.

На графике - сравнение моего результата с результатом биржевого фонда "Топ Российских акций" (SBMX). Фондом управляет профессиональная команда из Сбера (сейчас они называются УК "Первая", но по факту это Сбер). Это был единственный биржевой фонд на базе индекса Мосбиржи в 2018 году, когда я начал.

Покупая акции каждую неделю, я повторяю действия профессиональных управляющих. Поступили новые деньги - купил на них акции. Стараешься это делать равномерно, опираясь на состав индекса. Вот и вся наука.

Оранжевая линия показывает, сколько у меня было бы денег, если бы я не покупал отдельные акции, а покупал бы паи этого биржевого фонда. В те же дни, на те же суммы.

Несмотря на то, что у профессионалов есть мощное преимущество (они не платят налоги с дивидендов, а я плачу), мне удалось показать лучший результат на этом 7-летнем отрезке. В теории, мы должны были показать одинаковый результат. Они берут комиссию за управление, но экономят на налогах с дивидендов. Но на практике сами видите как получается. Если бы я выбрал этот биржевой фонд, я бы стал беднее на 750 тысяч. Для меня это большие деньги.

@finindie

На графике - сравнение моего результата с результатом биржевого фонда "Топ Российских акций" (SBMX). Фондом управляет профессиональная команда из Сбера (сейчас они называются УК "Первая", но по факту это Сбер). Это был единственный биржевой фонд на базе индекса Мосбиржи в 2018 году, когда я начал.

Покупая акции каждую неделю, я повторяю действия профессиональных управляющих. Поступили новые деньги - купил на них акции. Стараешься это делать равномерно, опираясь на состав индекса. Вот и вся наука.

Оранжевая линия показывает, сколько у меня было бы денег, если бы я не покупал отдельные акции, а покупал бы паи этого биржевого фонда. В те же дни, на те же суммы.

Несмотря на то, что у профессионалов есть мощное преимущество (они не платят налоги с дивидендов, а я плачу), мне удалось показать лучший результат на этом 7-летнем отрезке. В теории, мы должны были показать одинаковый результат. Они берут комиссию за управление, но экономят на налогах с дивидендов. Но на практике сами видите как получается. Если бы я выбрал этот биржевой фонд, я бы стал беднее на 750 тысяч. Для меня это большие деньги.

@finindie

16.05.202507:08

Кстати, на прошлой неделе ездил в путешествие по Псковской области. Вышло недорого, а поездка получилась шикарная. Ничем не хуже (а в чём-то лучше), чем съездить на заграничные пляжи. Вот вам расценки для ориентира:

▪️ Проживание - 22 200 ₽. Это за три ночи. Дом в деревне близ г. Печоры. С очень крутой отделкой и шикарной территорией, 7400₽ за ночь, через суточно.ру.

▪️ Бензин - 5 050 ₽. Накатали ~1200 км. Посетили много мест: Псков, Печоры, Изборск, Остров, Пушкинские Горы.

▪️ Экскурсии - 3 960 ₽. Где-то вход бесплатный (монастырь, церкви), где-то стоит символических денег.

▪️ Рестораны - 12 910 ₽. Один раз в день заезжали в местные лучшие места. Ни в чём себе не отказывали. Избалованные высочайшим качеством петербуржских заведений, в некоторых местах мы были в легком шоке. Но москвичам с их средним уровнем будет привычно :D

▪️ Сувениры - 1 770 ₽. Сюда также включена всякая мелочевка.

Итого 45 890 ₽.

Почти бесплатно. Расходы на шашлыки не считал, они пошли в расходы на продукты питания. Также не считал сюда просто бомбические сыры в лавке, что в монастыре, где захоронен Пушкин.

Всего на петушествия в 2025 потрачено 427 тыс. из целевых 700 тыс. (остаток 273). Да, мне приходится ставить такие цели и буквально заставлять себя куда-то ездить.

@finindie

▪️ Проживание - 22 200 ₽. Это за три ночи. Дом в деревне близ г. Печоры. С очень крутой отделкой и шикарной территорией, 7400₽ за ночь, через суточно.ру.

▪️ Бензин - 5 050 ₽. Накатали ~1200 км. Посетили много мест: Псков, Печоры, Изборск, Остров, Пушкинские Горы.

▪️ Экскурсии - 3 960 ₽. Где-то вход бесплатный (монастырь, церкви), где-то стоит символических денег.

▪️ Рестораны - 12 910 ₽. Один раз в день заезжали в местные лучшие места. Ни в чём себе не отказывали. Избалованные высочайшим качеством петербуржских заведений, в некоторых местах мы были в легком шоке. Но москвичам с их средним уровнем будет привычно :D

▪️ Сувениры - 1 770 ₽. Сюда также включена всякая мелочевка.

Итого 45 890 ₽.

Почти бесплатно. Расходы на шашлыки не считал, они пошли в расходы на продукты питания. Также не считал сюда просто бомбические сыры в лавке, что в монастыре, где захоронен Пушкин.

Всего на петушествия в 2025 потрачено 427 тыс. из целевых 700 тыс. (остаток 273). Да, мне приходится ставить такие цели и буквально заставлять себя куда-то ездить.

@finindie

14.05.202511:34

Сбер

Листая прошлогодние публикации, наткнулся на забавный вопрос подписчика. Его волновало запущенное тогда увеличение лимита бесплатного перевода собственных средств до 30 млн рублей по СБП - мол, очень опасная фича для Сбера. Ведь клиенты банка теперь смогут массово свалить в другие банки, чтобы положить свои деньги под более высокий процент!

Листая отчетность Сбера за полный 2024 год и за 1 кв. 2025 года, я убедился, что данное нововведение вообще никак на него не повлияло. Средства физлиц приросли за год на 21%.

А больше всего на свете меня шокирует вот что: клиенты Сбера хранят на текущих счетах и счетах до востребования 11,3 трлн рублей!

Конечно, часть средств - это накопительные счета под какой-то процент. Но большая часть этих денег лежит под ноль процентов. Такой вывод я сделал, взглянув на строчку "Процентные расходы по текущим счетам и счетам до востребования". Проведя нехитрые расчеты, можно убедиться, что банк в 2024 году платил на эти 11 триллионов в среднем 3,1% годовых. А кредиты он выдает сейчас под 30% годовых.

Все-таки, самый ценный актив в руках акционеров Сбера - это бренд. Есть Apple, есть Кока-Кола, а есть Сбер. И ни отмена лимита на переводы по СБП, ни ставки 22% годовых не могут с силой бренда справиться. Особо осторожные граждане продолжат там держать свои миллионы под 0,01% до посинения. Потому что Сберкасса - это надёжно!

А у нас с вами есть уникальная возможность эту аномалию использовать в сугубо меркантильных целях, продолжая получать дивиденды.

@finindie

Листая прошлогодние публикации, наткнулся на забавный вопрос подписчика. Его волновало запущенное тогда увеличение лимита бесплатного перевода собственных средств до 30 млн рублей по СБП - мол, очень опасная фича для Сбера. Ведь клиенты банка теперь смогут массово свалить в другие банки, чтобы положить свои деньги под более высокий процент!

Листая отчетность Сбера за полный 2024 год и за 1 кв. 2025 года, я убедился, что данное нововведение вообще никак на него не повлияло. Средства физлиц приросли за год на 21%.

А больше всего на свете меня шокирует вот что: клиенты Сбера хранят на текущих счетах и счетах до востребования 11,3 трлн рублей!

Конечно, часть средств - это накопительные счета под какой-то процент. Но большая часть этих денег лежит под ноль процентов. Такой вывод я сделал, взглянув на строчку "Процентные расходы по текущим счетам и счетам до востребования". Проведя нехитрые расчеты, можно убедиться, что банк в 2024 году платил на эти 11 триллионов в среднем 3,1% годовых. А кредиты он выдает сейчас под 30% годовых.

Все-таки, самый ценный актив в руках акционеров Сбера - это бренд. Есть Apple, есть Кока-Кола, а есть Сбер. И ни отмена лимита на переводы по СБП, ни ставки 22% годовых не могут с силой бренда справиться. Особо осторожные граждане продолжат там держать свои миллионы под 0,01% до посинения. Потому что Сберкасса - это надёжно!

А у нас с вами есть уникальная возможность эту аномалию использовать в сугубо меркантильных целях, продолжая получать дивиденды.

@finindie

05.05.202506:59

Инфляция, ч. 3

Продолжаю исследования собственной инфляции, и сегодня я добрался до категории "Путешествия". Так как сравниваю я 2021 и 2025 годы, то и возьму я поездку, которую мы совершили в 2021 году.

Тогда мы летали в Турцию, в Олюдениз. Там мы сняли машину, на которой катались по побережью, доехали до прекрасного города Каш, и пожили ещё несколько дней там. Считаю, что это эталонная для сравнения поездка: привычная всем Турция с такими же открытыми границами и кучей перелетов.

▪️ Перелёт.

Мы летали прямым рейсом Москва - Даламан с компанией S7. Сейчас такого рейса нет, но есть прямой от Аэрофлота, что считаю равнозначным. Есть также рейсы от лоукостеров (Победа, Southwind), но это всё же другая услуга (в первую очередь, из-за багажа). В 2021 году за перелёт мы отдали 61 300 ₽, а в 2025 надо готовить 165 000 ₽.

▪️ Размещение.

Мы снимали три разных апарта с двумя спальнями, с кухней, без питания. Цены выросли примерно одинаково - на 110%, т.е. в среднем на 20% в год. В 2021 году за 14 ночей мы отдали 73 000 ₽, а в 2025 надо готовить 155 000 ₽.

▪️ Аренда авто.

Мы арендовывали эконом-класс на автомате в местной прокатной конторе. Я зашел на их сайт, и нашел точно такой же вариант. В валюте стоимость за сутки выросла на 43%, а в пересчете в рубли по курсу - на 52%, т.е. в среднем на 11% в год. В 2021 году за 14 дней мы отдали 35 000 ₽, а в 2025 надо готовить 53 200 ₽, не считая топлива.

▪️ Еда в кафе.

Я нашёл цены в меню местной кафешки в 2021 и 2025 году. Пиде с сыром стоила 24 лиры, а сейчас 270 лир! В пересчете по курсу это 210₽ в 2021 и 570₽ сегодня.

Итого за поездку мы тогда заплатили 240 000 ₽. А сейчас с поправкой на цены за такое же путешествие надо готовить около 500 000 ₽.

@finindie

Продолжаю исследования собственной инфляции, и сегодня я добрался до категории "Путешествия". Так как сравниваю я 2021 и 2025 годы, то и возьму я поездку, которую мы совершили в 2021 году.

Тогда мы летали в Турцию, в Олюдениз. Там мы сняли машину, на которой катались по побережью, доехали до прекрасного города Каш, и пожили ещё несколько дней там. Считаю, что это эталонная для сравнения поездка: привычная всем Турция с такими же открытыми границами и кучей перелетов.

▪️ Перелёт.

Мы летали прямым рейсом Москва - Даламан с компанией S7. Сейчас такого рейса нет, но есть прямой от Аэрофлота, что считаю равнозначным. Есть также рейсы от лоукостеров (Победа, Southwind), но это всё же другая услуга (в первую очередь, из-за багажа). В 2021 году за перелёт мы отдали 61 300 ₽, а в 2025 надо готовить 165 000 ₽.

▪️ Размещение.

Мы снимали три разных апарта с двумя спальнями, с кухней, без питания. Цены выросли примерно одинаково - на 110%, т.е. в среднем на 20% в год. В 2021 году за 14 ночей мы отдали 73 000 ₽, а в 2025 надо готовить 155 000 ₽.

▪️ Аренда авто.

Мы арендовывали эконом-класс на автомате в местной прокатной конторе. Я зашел на их сайт, и нашел точно такой же вариант. В валюте стоимость за сутки выросла на 43%, а в пересчете в рубли по курсу - на 52%, т.е. в среднем на 11% в год. В 2021 году за 14 дней мы отдали 35 000 ₽, а в 2025 надо готовить 53 200 ₽, не считая топлива.

▪️ Еда в кафе.

Я нашёл цены в меню местной кафешки в 2021 и 2025 году. Пиде с сыром стоила 24 лиры, а сейчас 270 лир! В пересчете по курсу это 210₽ в 2021 и 570₽ сегодня.

Итого за поездку мы тогда заплатили 240 000 ₽. А сейчас с поправкой на цены за такое же путешествие надо готовить около 500 000 ₽.

@finindie

21.04.202518:29

Ппц, больше всего на свете меня бесит доходность моего НПФ. В нём крутятся взносы, которые отчислялись с зарплаты до 2014 года. Конечно, это не большие деньги (220к), но всё же обидно.

Доходность НПФ за 2024 год составила 6,3%. При инфляции ~10% и среднегодовой доходности вкладов 17,2%.

За 12 лет (с 2013 г.) каждая 1000₽ под управлением этих талантливых парней превратилась в 902₽, если считать в реальном выражении.

Интересно, от чего зависят их годовые бонусы? Кто в индустрии трудится - поделитесь секретом.

@finindie

Доходность НПФ за 2024 год составила 6,3%. При инфляции ~10% и среднегодовой доходности вкладов 17,2%.

За 12 лет (с 2013 г.) каждая 1000₽ под управлением этих талантливых парней превратилась в 902₽, если считать в реальном выражении.

Интересно, от чего зависят их годовые бонусы? Кто в индустрии трудится - поделитесь секретом.

@finindie

08.05.202510:59

Бигмак+Кола №2

Я экспериментально проверяю "Правило-4%", согласно которому можно накопить 300 ежемесячных расходов, и этих денег должно хватить на всю жизнь. Ведь при дозированном изъятии сбережения способны сами себя воспроизводить и не снижаться в реальном выражении, даже с поправкой на инфляцию.

Это второй месяц эксперимента, в рамках которого я положил на отдельный счёт сумму, равную 300 наборам "Бигмак-Кола", и теперь ежемесячно снимаю с него средства.

Пришлось закупиться на пару дней раньше, т.к. 10 число приходится на выходной день. И снова неприятный сюрприз! Набор подорожал на 4 рубля - до 309 рублей. Оказывается, инфляция есть даже в макдачной. Тем интереснее - ведь если бы стоимость не менялась долгое время, вы бы обвинили меня в выборе нечестного продукта.

▪️ Старт 10.04.2025 - портфель был пополнен на 91 500 ₽, это 300 наборов "Бигмак+Кола" на тот момент.

▪️ Куплено три биржевых фонда: 70% акции (TMOS), 15% корпоративные облигации (SBRB), 15% денежный рынок - аналог накопительного счета на бирже (LQDT).

▪️ По состоянию на май 2025 на счёте осталось 93 380 ₽ или 302 набора. Пока держимся.

▪️ Выведено: 614₽ или 2 набора.

Ссылка на портфель тут:

https://snowball-income.com/public/portfolios/sJPmcgAzUN

@finindie

Я экспериментально проверяю "Правило-4%", согласно которому можно накопить 300 ежемесячных расходов, и этих денег должно хватить на всю жизнь. Ведь при дозированном изъятии сбережения способны сами себя воспроизводить и не снижаться в реальном выражении, даже с поправкой на инфляцию.

Это второй месяц эксперимента, в рамках которого я положил на отдельный счёт сумму, равную 300 наборам "Бигмак-Кола", и теперь ежемесячно снимаю с него средства.

Пришлось закупиться на пару дней раньше, т.к. 10 число приходится на выходной день. И снова неприятный сюрприз! Набор подорожал на 4 рубля - до 309 рублей. Оказывается, инфляция есть даже в макдачной. Тем интереснее - ведь если бы стоимость не менялась долгое время, вы бы обвинили меня в выборе нечестного продукта.

▪️ Старт 10.04.2025 - портфель был пополнен на 91 500 ₽, это 300 наборов "Бигмак+Кола" на тот момент.

▪️ Куплено три биржевых фонда: 70% акции (TMOS), 15% корпоративные облигации (SBRB), 15% денежный рынок - аналог накопительного счета на бирже (LQDT).

▪️ По состоянию на май 2025 на счёте осталось 93 380 ₽ или 302 набора. Пока держимся.

▪️ Выведено: 614₽ или 2 набора.

Ссылка на портфель тут:

https://snowball-income.com/public/portfolios/sJPmcgAzUN

@finindie

22.04.202511:54

Сбер, дивиденды 34,84₽

Сбер объявил о выплате рекордных дивидендов по результатам 2024 года. Отсечка будет 18 июля, выплата - в конце июля.

У меня сейчас 6680 акций банка, так что я ожидаю получить не меньше 202,5 тыс. рублей чистыми, после уплаты налогов. Это прекрасно, дивидендов всего одной компании из портфеля будет достаточно, чтобы прожить месяц, и даже останется. Скорее всего, акций будет больше, и объем средств к получению тоже. До отсечки ещё 3 месяца, а я покупаю акции Сбера каждый месяц, независимо от новостей и цен.

Особенно греет душу тот факт, что в портфеле есть акции, купленные в сентябре 2022 года по 104₽ за штуку. То было время, когда акции лучших компаний страны валялись под ногами, всеми брошенные и никому не нужные. Мне ничего не оставалось делать, кроме как просто поднимать их с пола и аккуратно складывать в свой инвест. портфель.

Нетрудно посчитать, что див. доходность к цене покупки по ним составляет 33,5% (29% чистыми после налога). А если посмотреть на историю выплат, то эти акции после уплаты дивидендов окупят сами себя уже на 78%. А продать их можно в 3 раза дороже.

@finindie

Сбер объявил о выплате рекордных дивидендов по результатам 2024 года. Отсечка будет 18 июля, выплата - в конце июля.

У меня сейчас 6680 акций банка, так что я ожидаю получить не меньше 202,5 тыс. рублей чистыми, после уплаты налогов. Это прекрасно, дивидендов всего одной компании из портфеля будет достаточно, чтобы прожить месяц, и даже останется. Скорее всего, акций будет больше, и объем средств к получению тоже. До отсечки ещё 3 месяца, а я покупаю акции Сбера каждый месяц, независимо от новостей и цен.

Особенно греет душу тот факт, что в портфеле есть акции, купленные в сентябре 2022 года по 104₽ за штуку. То было время, когда акции лучших компаний страны валялись под ногами, всеми брошенные и никому не нужные. Мне ничего не оставалось делать, кроме как просто поднимать их с пола и аккуратно складывать в свой инвест. портфель.

Нетрудно посчитать, что див. доходность к цене покупки по ним составляет 33,5% (29% чистыми после налога). А если посмотреть на историю выплат, то эти акции после уплаты дивидендов окупят сами себя уже на 78%. А продать их можно в 3 раза дороже.

@finindie

05.05.202515:30

«Зафиксировала прибыль в портфеле РФ и США. И вышла из позиций в акциях. Все акции в портфеле РФ и США закрыты.» -такое сообщение Ольга Коношевская опубликовала в своём Telegram-канале 25 марта 2025 года.

Ольга - инвестиционный советник №190 в реестре Банка России, 5 раз спасала своих подписчиков от обвала рынков.

В феврале 2020 года, за неделю до падения, в декабре 2021-го, за два месяца до обвала, она закрыла все позиции в акциях и предупредила клиентов и подписчиков о возможном снижении рынка. 25 марта в числе первых предупредила свою аудиторию о намечающемся развороте.

Те, кто слушал её, смогли сохранить свой капитал.

Как действовать инвесторам и трейдерам сейчас, чтобы не только сохранить, но и приумножить капитал? Недавно Ольга записала видео, в котором поделилась своей стратегией торговли на 25 год, позволяющей обгонять не только инфляцию, но и индекс.

В видео Ольга раскрыла, какими инструментами пользуется при работе с рынком, что именно позволило закрыть 23-24 год в 80% доходности на фондовом рынке, а также поделилась мнением, что делать прямо сейчас, если не успели выйти перед обвалом. Запись этого урока в её Telegram-канале в закрепленном сообщении.

Для всех подписчиков он будет бесплатным!

Переходите в канал Ольги, обязательно подписывайтесь и забирайте видео со стратегией в закрепленном сообщении!

ПОДПИСАТЬСЯ И СМОТРЕТЬ!

Ольга - инвестиционный советник №190 в реестре Банка России, 5 раз спасала своих подписчиков от обвала рынков.

В феврале 2020 года, за неделю до падения, в декабре 2021-го, за два месяца до обвала, она закрыла все позиции в акциях и предупредила клиентов и подписчиков о возможном снижении рынка. 25 марта в числе первых предупредила свою аудиторию о намечающемся развороте.

Те, кто слушал её, смогли сохранить свой капитал.

Как действовать инвесторам и трейдерам сейчас, чтобы не только сохранить, но и приумножить капитал? Недавно Ольга записала видео, в котором поделилась своей стратегией торговли на 25 год, позволяющей обгонять не только инфляцию, но и индекс.

В видео Ольга раскрыла, какими инструментами пользуется при работе с рынком, что именно позволило закрыть 23-24 год в 80% доходности на фондовом рынке, а также поделилась мнением, что делать прямо сейчас, если не успели выйти перед обвалом. Запись этого урока в её Telegram-канале в закрепленном сообщении.

Для всех подписчиков он будет бесплатным!

Переходите в канал Ольги, обязательно подписывайтесь и забирайте видео со стратегией в закрепленном сообщении!

ПОДПИСАТЬСЯ И СМОТРЕТЬ!

23.04.202509:43

Изъятие вкладов у населения

Кстати, давно не вижу кошмаринга по этой теме. Помнится, весь интернет был заполнен комментариями и опасениями от разных анонимусов. По всему рунету были срачи на эту тему: от профильных сообществ до домовых чатов.

А потом резко тему перестали обсуждать, совсем её не вижу. По личным наблюдениям, тема пропала из моего информационного поля вместе со сворачиванием финансирования проектов от USAID. Возможно, просто совпадение.

Или тема продолжает муссироваться, просто я выпал из контекста? Что там по вкладам, когда изымать начнут и главное зачем? Есть эксперты?

@finindie

Кстати, давно не вижу кошмаринга по этой теме. Помнится, весь интернет был заполнен комментариями и опасениями от разных анонимусов. По всему рунету были срачи на эту тему: от профильных сообществ до домовых чатов.

А потом резко тему перестали обсуждать, совсем её не вижу. По личным наблюдениям, тема пропала из моего информационного поля вместе со сворачиванием финансирования проектов от USAID. Возможно, просто совпадение.

Или тема продолжает муссироваться, просто я выпал из контекста? Что там по вкладам, когда изымать начнут и главное зачем? Есть эксперты?

@finindie

23.04.202508:11

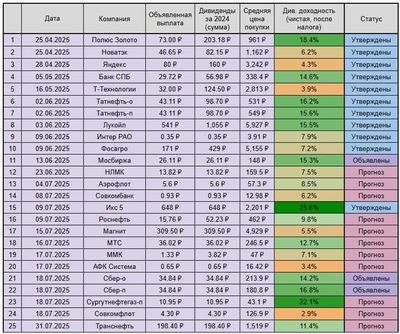

Большой дивидендный сезон начинается уже в пятницу

Решил собрать для себя список компаний, уже утвердивших или объявивших выплаты, а также прогнозы по тем, кто еще не объявил. И заодно прикинуть свою доходность.

Везде почему-то пишут "див. доходность выплаты к текущей цене". А я считаю это самым бесполезным показателем на свете. Во-первых, половина компаний платит дивиденды несколько раз в год. Но почему-то стандартом считается взять одну выплату и посчитать доходность по этому обрубку. Во-вторых, какое мне дело до доходности к текущей цене, если у меня есть информация о моей средней цене покупки? Я уже не говорю о поправке на налоги, которую обязательно надо делать.

Получилось, что самые щедрые парни лично для меня - это Х5. Копили денежку все время, покуда головная фирма была в Нидерландах. А после переезда домой решили выплатить - получу сразу >25% от вложенных средств чистыми, неплохо.

Второй по доходности - Сургутнефтегаз. Правда, это пока прогнозные дивиденды. По прогнозу получится 22% чистыми. А в прошлом году было 26%.

Не знакомым с миром российских акций людям может показаться, что за исключением пары строчек дивиденды маленькие, следственно акции - чепуха какая-то. Так кажется из-за аномальных ставок по вкладам. Для российских акций средней всегда была доходность около 6%, хорошей считалась 10%.

Высокие вклады уйдут. Меньше, чем через год - опомниться не успеем. А дивиденды останутся. И будут повышаться.

@finindie

Решил собрать для себя список компаний, уже утвердивших или объявивших выплаты, а также прогнозы по тем, кто еще не объявил. И заодно прикинуть свою доходность.

Везде почему-то пишут "див. доходность выплаты к текущей цене". А я считаю это самым бесполезным показателем на свете. Во-первых, половина компаний платит дивиденды несколько раз в год. Но почему-то стандартом считается взять одну выплату и посчитать доходность по этому обрубку. Во-вторых, какое мне дело до доходности к текущей цене, если у меня есть информация о моей средней цене покупки? Я уже не говорю о поправке на налоги, которую обязательно надо делать.

Получилось, что самые щедрые парни лично для меня - это Х5. Копили денежку все время, покуда головная фирма была в Нидерландах. А после переезда домой решили выплатить - получу сразу >25% от вложенных средств чистыми, неплохо.

Второй по доходности - Сургутнефтегаз. Правда, это пока прогнозные дивиденды. По прогнозу получится 22% чистыми. А в прошлом году было 26%.

Не знакомым с миром российских акций людям может показаться, что за исключением пары строчек дивиденды маленькие, следственно акции - чепуха какая-то. Так кажется из-за аномальных ставок по вкладам. Для российских акций средней всегда была доходность около 6%, хорошей считалась 10%.

Высокие вклады уйдут. Меньше, чем через год - опомниться не успеем. А дивиденды останутся. И будут повышаться.

@finindie

28.04.202510:58

⚡️ ВТБ дивиденд 25,58₽ на 1 акцию

Банк ВТБ внезапно возобновляет выплату дивидендов . Причем, решает выплатить не нищие копейки, а 25,58 рублей на акцию. За минуту до публикации акции стоили 86₽ за штуку, див. доходность 29,7% грязными.

Что удивительно, инсайда на рынке не было. Никакой подозрительной активности ни за несколько дней, ни сегодня с утра не отмечалось.

Сейчас дураков нет, никто акции не продает, а покупатели выстроились в большую очередь, акции выросли уже на 25%, и никто точно не знает, где будет остановка.

Я был на дне инвестора в январе, и точно помню, что был чёткий сигнал о том, что выплаты дивидендов за 2024 год можно не ждать. Но в апреле всё перевернулось с ног на голову.

У меня 1000 акций ВТБ, и я рад этому неожиданно свалившемуся счастью. Такие дивидендные сюрпризы мне нравятся. Половина Steam Deck как никак 😁

@finindie

Банк ВТБ внезапно возобновляет выплату дивидендов . Причем, решает выплатить не нищие копейки, а 25,58 рублей на акцию. За минуту до публикации акции стоили 86₽ за штуку, див. доходность 29,7% грязными.

Что удивительно, инсайда на рынке не было. Никакой подозрительной активности ни за несколько дней, ни сегодня с утра не отмечалось.

Сейчас дураков нет, никто акции не продает, а покупатели выстроились в большую очередь, акции выросли уже на 25%, и никто точно не знает, где будет остановка.

Я был на дне инвестора в январе, и точно помню, что был чёткий сигнал о том, что выплаты дивидендов за 2024 год можно не ждать. Но в апреле всё перевернулось с ног на голову.

У меня 1000 акций ВТБ, и я рад этому неожиданно свалившемуся счастью. Такие дивидендные сюрпризы мне нравятся. Половина Steam Deck как никак 😁

@finindie

07.05.202506:50

Собрал информацию по обороту (выручке) крупнейших торговых сетей и маркетплейсов. Получилась такая картинка.

▪️ Много лет в этом рейтинге доминировала Х5. Но в 2024 году сменился лидер, теперь самая крупная компания по обороту - Wildberries, 4,1 трлн за год. Несётся как зверь дикий, имея самые высокие темпы роста, несмотря на размер.

▪️ OZON тоже дышит в пятки гигантам - по итогам 2025 года неизбежно войдёт в топ-3, несмотря на поглощение Магнитом новой сети - Азбуки Вкуса (добавит всего 100 млрд выручки).

▪️ Меркури Ритейл Групп (КБ) не публикует отчетность, сделать выводы о выручке можно лишь оценочно. То же самое по Мегамаркету и Ашану (помечены звёздочкой).

▪️ Е-коммерс подразделение Яндекса не раскрывает цифры по отдельным брендам, поэтому здесь совокупная цифра по всем е-ком бизнесам Яндекса.

▪️ Удивил Самокат, вот эти розовые велосипедисты накатали выручку почти 250 млрд ₽ за год, догнав сеть гипермаркетов Metro и обогнав Ашан и О'Кей.

▪️ Падает только Светофор (-5% г/г). А Золотое Яблоко ворвалось в топы, выручка выросла на 60% за год.

@finindie

▪️ Много лет в этом рейтинге доминировала Х5. Но в 2024 году сменился лидер, теперь самая крупная компания по обороту - Wildberries, 4,1 трлн за год. Несётся как зверь дикий, имея самые высокие темпы роста, несмотря на размер.

▪️ OZON тоже дышит в пятки гигантам - по итогам 2025 года неизбежно войдёт в топ-3, несмотря на поглощение Магнитом новой сети - Азбуки Вкуса (добавит всего 100 млрд выручки).

▪️ Меркури Ритейл Групп (КБ) не публикует отчетность, сделать выводы о выручке можно лишь оценочно. То же самое по Мегамаркету и Ашану (помечены звёздочкой).

▪️ Е-коммерс подразделение Яндекса не раскрывает цифры по отдельным брендам, поэтому здесь совокупная цифра по всем е-ком бизнесам Яндекса.

▪️ Удивил Самокат, вот эти розовые велосипедисты накатали выручку почти 250 млрд ₽ за год, догнав сеть гипермаркетов Metro и обогнав Ашан и О'Кей.

▪️ Падает только Светофор (-5% г/г). А Золотое Яблоко ворвалось в топы, выручка выросла на 60% за год.

@finindie

30.04.202509:22

⚡️ Премиальные бояре часами стоят в очереди в бизнес-зал

Рубрика "проблемы богатых". Вижу, проблема массовой премиальности дошла уже и до сегмента private-клиентов. Вот и коллега по цеху, блогер-бизнесмен-миллиардер Михаил Т. пишет, что прайвет-клиентов Сбера стало настолько много, что они даже в специально для них придуманные бизнес-залы поместиться не могут:

Причины возникновения очередей в бизнес-залах просты:

▪️ Инфляция и (как следствие) рост доходов - существенно расширяет круг лиц, выполняющих условия бесплатного обслуживания. Будь то условия по зарплате или условия по объему накоплений. В то время как сами лимиты у банков, дающие доступ к премиальным опциям, не растут уже много лет.

▪️ Повышение осведомленности. Ваш покорный слуга к этому тоже руку приложил. Мои ежегодные посты с аналитикой банковских прем-тарифов не одной сотне человек позволили узнать, что они вообще-то могут иметь право на бесплатное премиальное обслуживание. Им просто ранее об этом никто не говорил.

▪️ Технологичность приводит к возникновению схематозов. Премиальные пользователи банков могут торговать доступами в бизнес-зал. На Авито сейчас 1600+ объявлений о продаже проходок. Стоимость прохода начинается от 600-800 рублей, проходки продаются как в российские залы, так и в залы по всему миру. Откуда они появляются? Например, у меня на моем тарифе в Т-банке проходы в БЗ без ограничений. Для доступа достаточно показать QR-код. То есть я могу за вознаграждение отправить скриншот приложения с проходками, а человек покажет его и зайдет в бизнес-зал в Дубае, например. Я этим не занимаюсь, но как видим, 1600 человек - занимаются.

В итоге, в стране, где все кого ни спроси жалуются на бедность, повсюду очереди в бизнес-залы. Даже перед спец-залами для самых богатых выстраиваются в очередь миллиардеры.

Надо отдать должное банкам, они пытаются эту боль клиента закрыть. И всё чаще предоставляют клиентам возможность компенсировать чек в ресторане вместо БЗ. Чем я в апреле активно пользовался, и вам советую у своего премиального менеджера об этой опции уточнить. Не всегда она анонсируется.

@finindie

Рубрика "проблемы богатых". Вижу, проблема массовой премиальности дошла уже и до сегмента private-клиентов. Вот и коллега по цеху, блогер-бизнесмен-миллиардер Михаил Т. пишет, что прайвет-клиентов Сбера стало настолько много, что они даже в специально для них придуманные бизнес-залы поместиться не могут:

А на месте что-то пошло не так. Мест нет, меня не пускают, а девушки на стойке говорят, что им вообще пофиг, они не сотрудники банка, и их это все не касается.

Причины возникновения очередей в бизнес-залах просты:

▪️ Инфляция и (как следствие) рост доходов - существенно расширяет круг лиц, выполняющих условия бесплатного обслуживания. Будь то условия по зарплате или условия по объему накоплений. В то время как сами лимиты у банков, дающие доступ к премиальным опциям, не растут уже много лет.

▪️ Повышение осведомленности. Ваш покорный слуга к этому тоже руку приложил. Мои ежегодные посты с аналитикой банковских прем-тарифов не одной сотне человек позволили узнать, что они вообще-то могут иметь право на бесплатное премиальное обслуживание. Им просто ранее об этом никто не говорил.

▪️ Технологичность приводит к возникновению схематозов. Премиальные пользователи банков могут торговать доступами в бизнес-зал. На Авито сейчас 1600+ объявлений о продаже проходок. Стоимость прохода начинается от 600-800 рублей, проходки продаются как в российские залы, так и в залы по всему миру. Откуда они появляются? Например, у меня на моем тарифе в Т-банке проходы в БЗ без ограничений. Для доступа достаточно показать QR-код. То есть я могу за вознаграждение отправить скриншот приложения с проходками, а человек покажет его и зайдет в бизнес-зал в Дубае, например. Я этим не занимаюсь, но как видим, 1600 человек - занимаются.

В итоге, в стране, где все кого ни спроси жалуются на бедность, повсюду очереди в бизнес-залы. Даже перед спец-залами для самых богатых выстраиваются в очередь миллиардеры.

Надо отдать должное банкам, они пытаются эту боль клиента закрыть. И всё чаще предоставляют клиентам возможность компенсировать чек в ресторане вместо БЗ. Чем я в апреле активно пользовался, и вам советую у своего премиального менеджера об этой опции уточнить. Не всегда она анонсируется.

@finindie

अधिक कार्यक्षमता अनलॉक करने के लिए लॉगिन करें।